Асоціація об’єднує серед своїх членів українських виробників феросплавної та іншої електрометалургійної промисловості та вже багато років захищає їх інтереси як на внутрішньому так і на зовнішніх ринках, тісно співпрацюючи із відповідними органами державної влади України та постійно отримуючи допомогу та підтримку з їх боку.

Але в останній час співпраця перестає бути ефективною для підприємств, яки входять до її складу.

Основною проблемою стає відсутність дієвих та законних механізмів взаємодії між органами влади, та підприємствами та товаровиробниками. Приклад Європейських та Американських підприємств гарно демонструє ефективність державної підтримки національних бюджетоутворюючих галузей промисловості. Використовуються усі можливості держави: від скритих субсидій в оподаткуванні до відкритої заборони імпорту аналогічноюї продукції.

В продовж останніх років асоціація робить усе можливе, щоб привернути увагу держави до непростої ситуації, яка склалася в українській феросплавній галузі: від проблемнеобґрунтованого зростання тарифів на залізничне перевезення, необгрунтовногопідвищення цін на електроенергію до проблем з катастрофічно зростаючим імпортом базових феросплавів в Україну. Усі ці фактори спричиняють значну шкоду національним товаровиробникам.

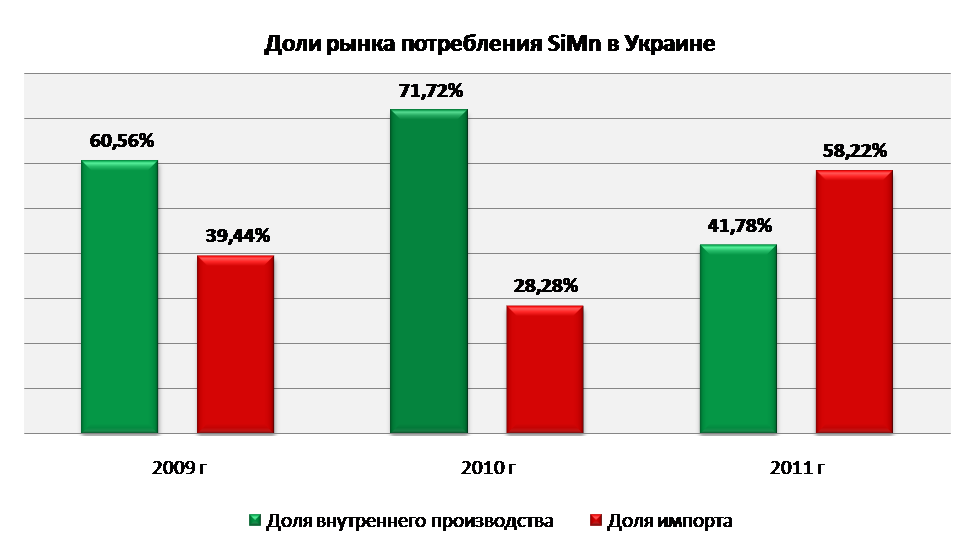

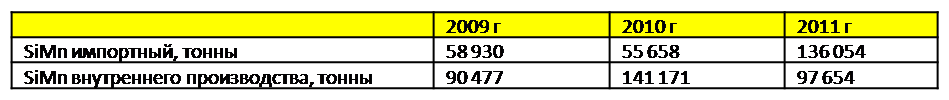

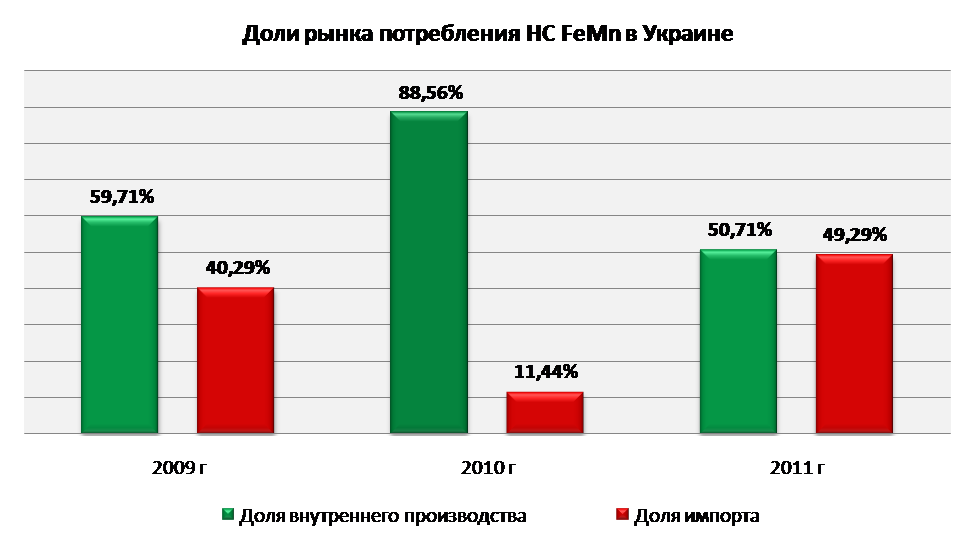

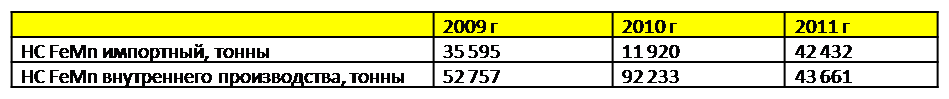

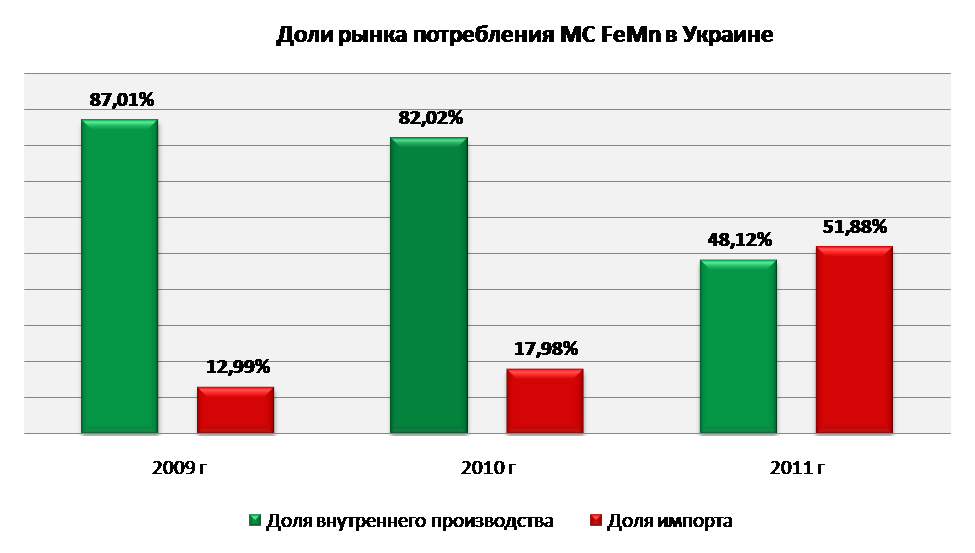

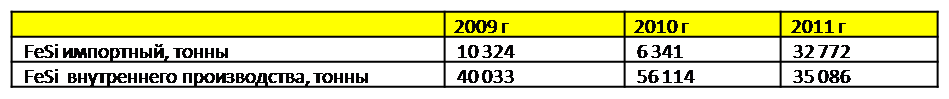

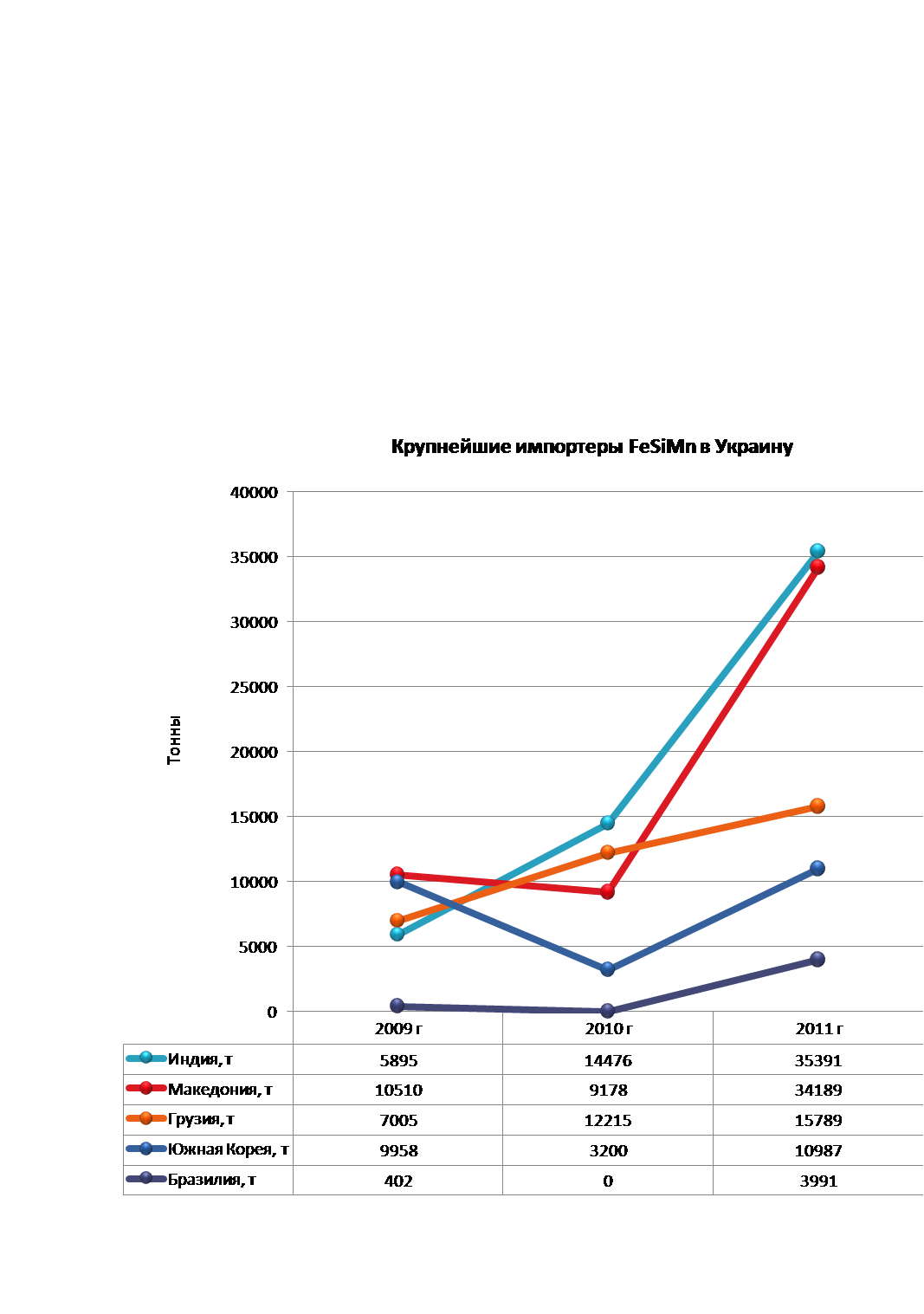

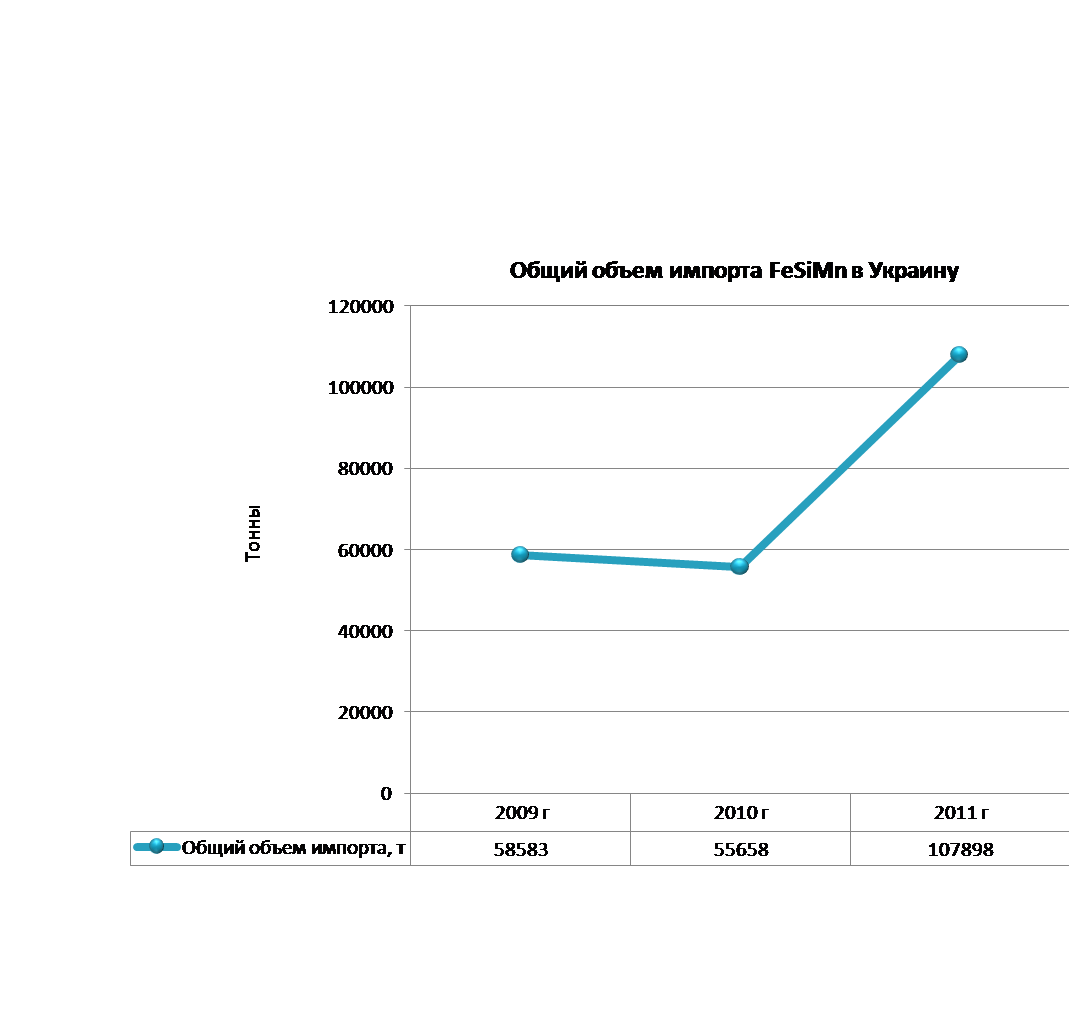

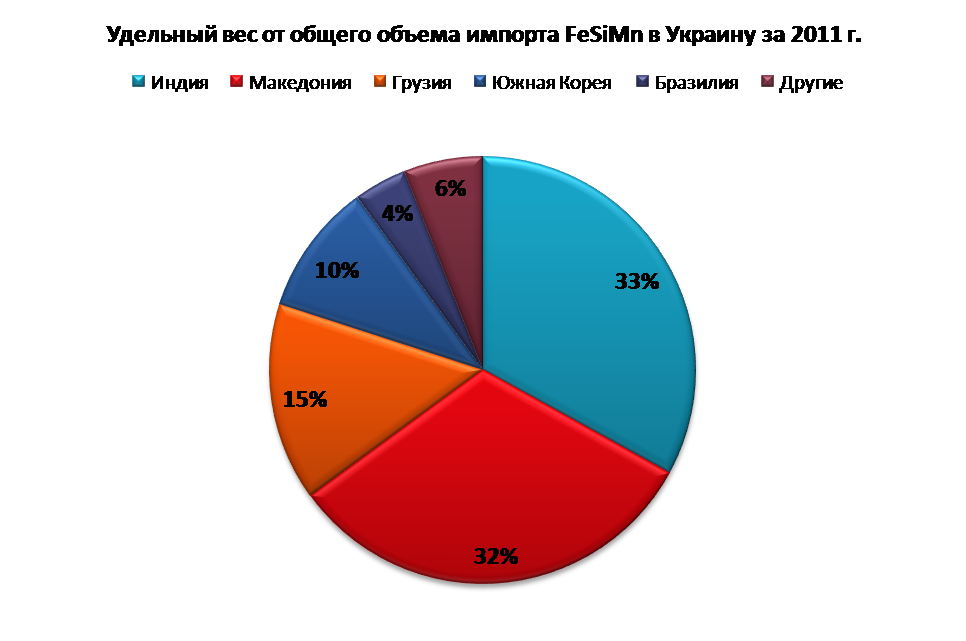

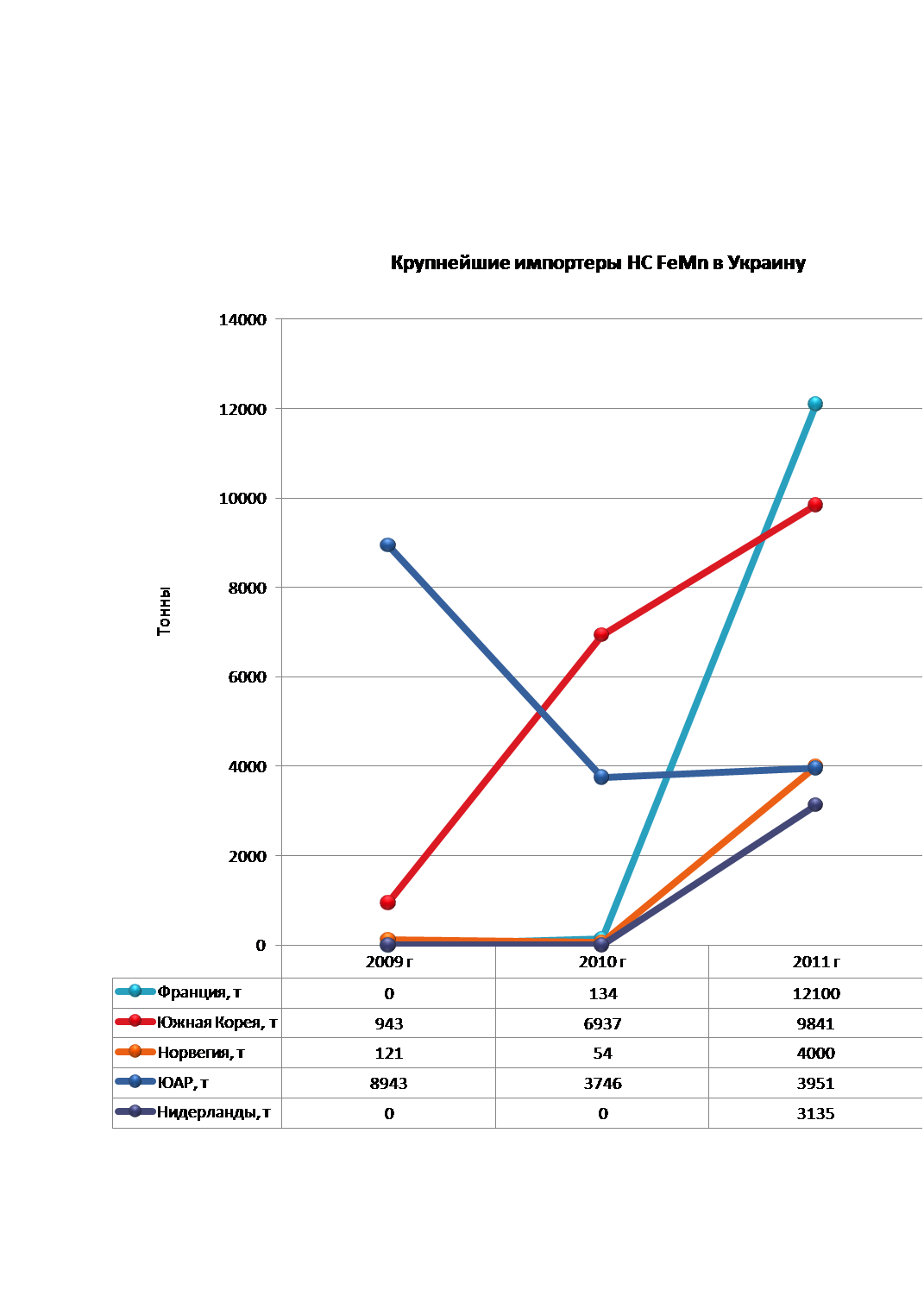

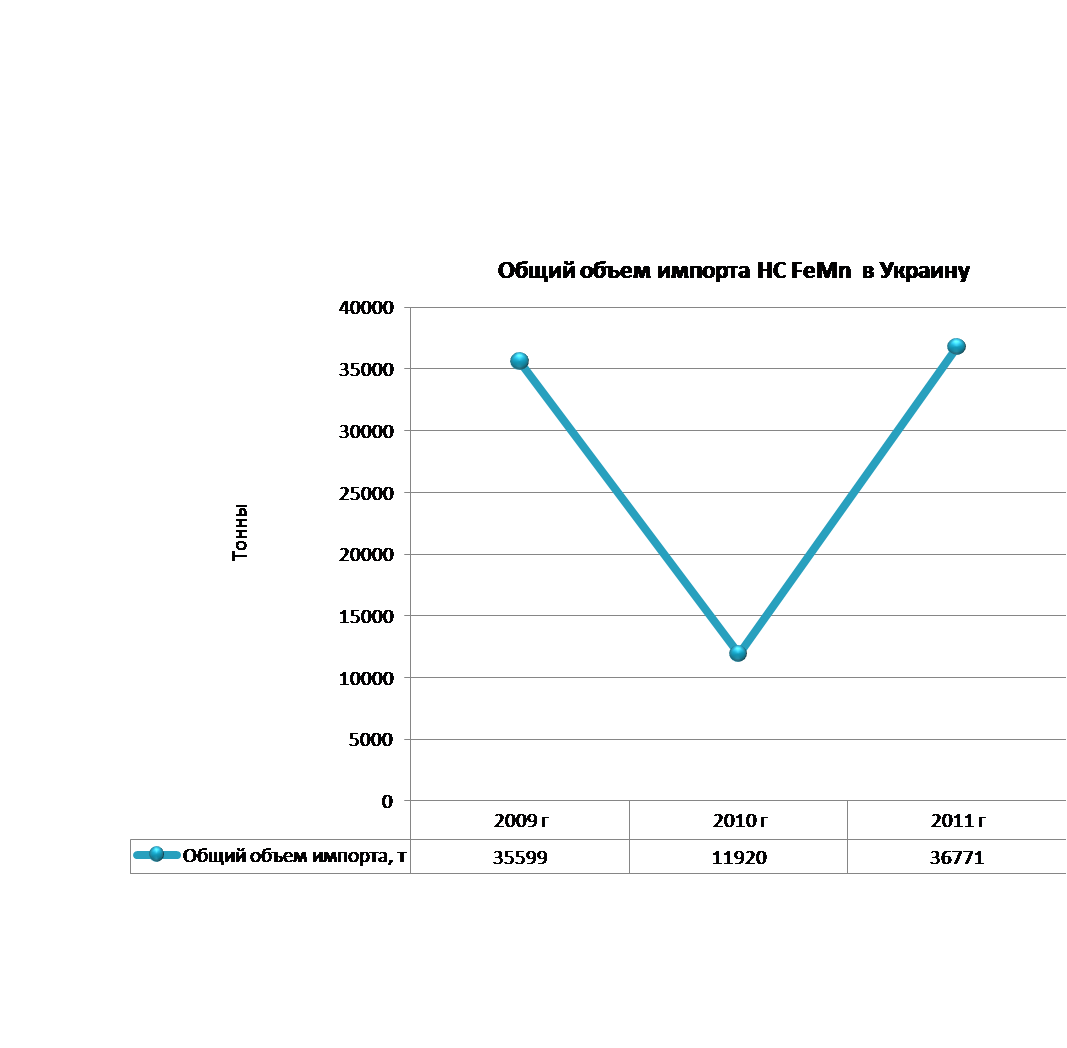

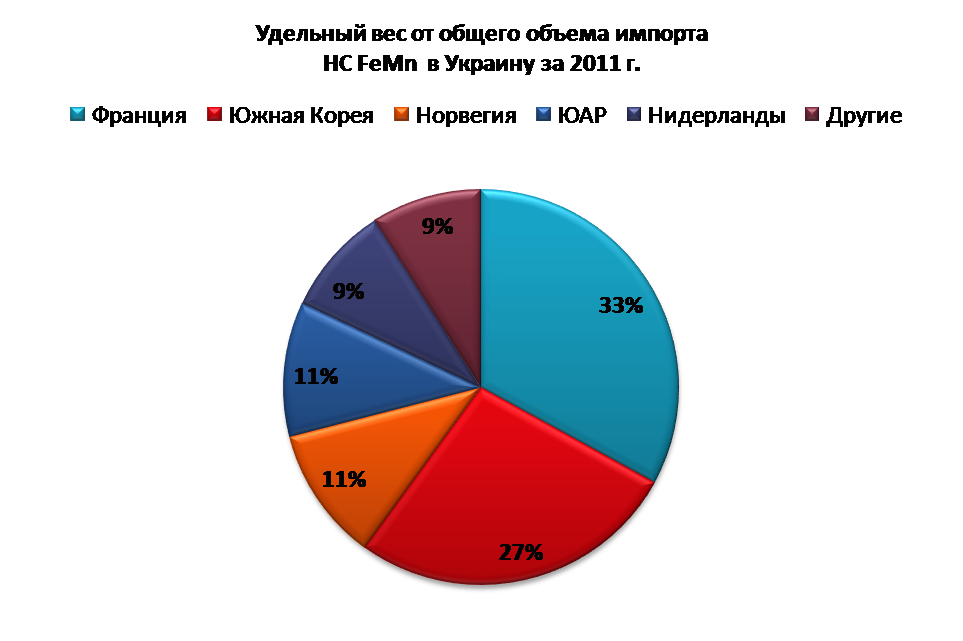

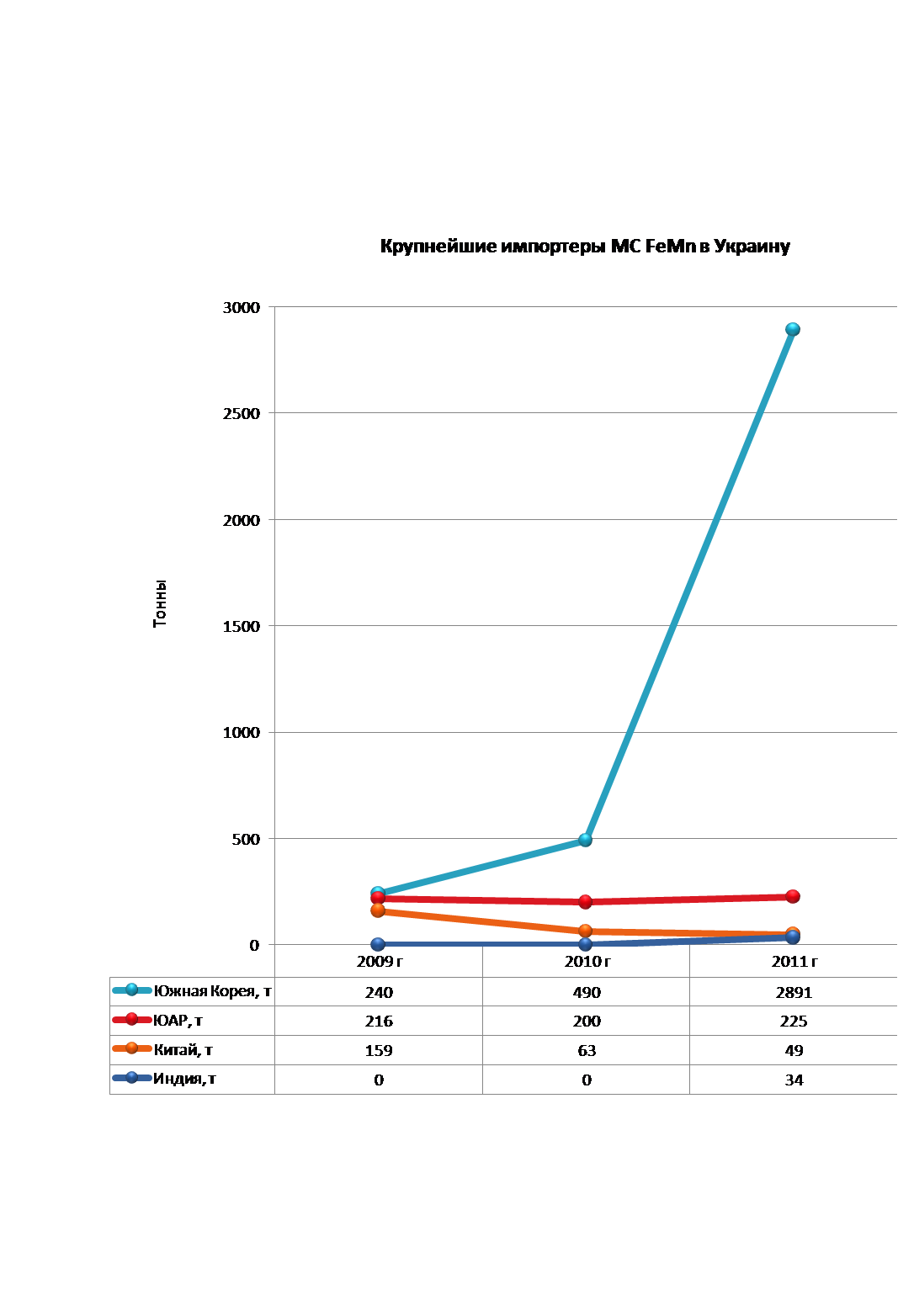

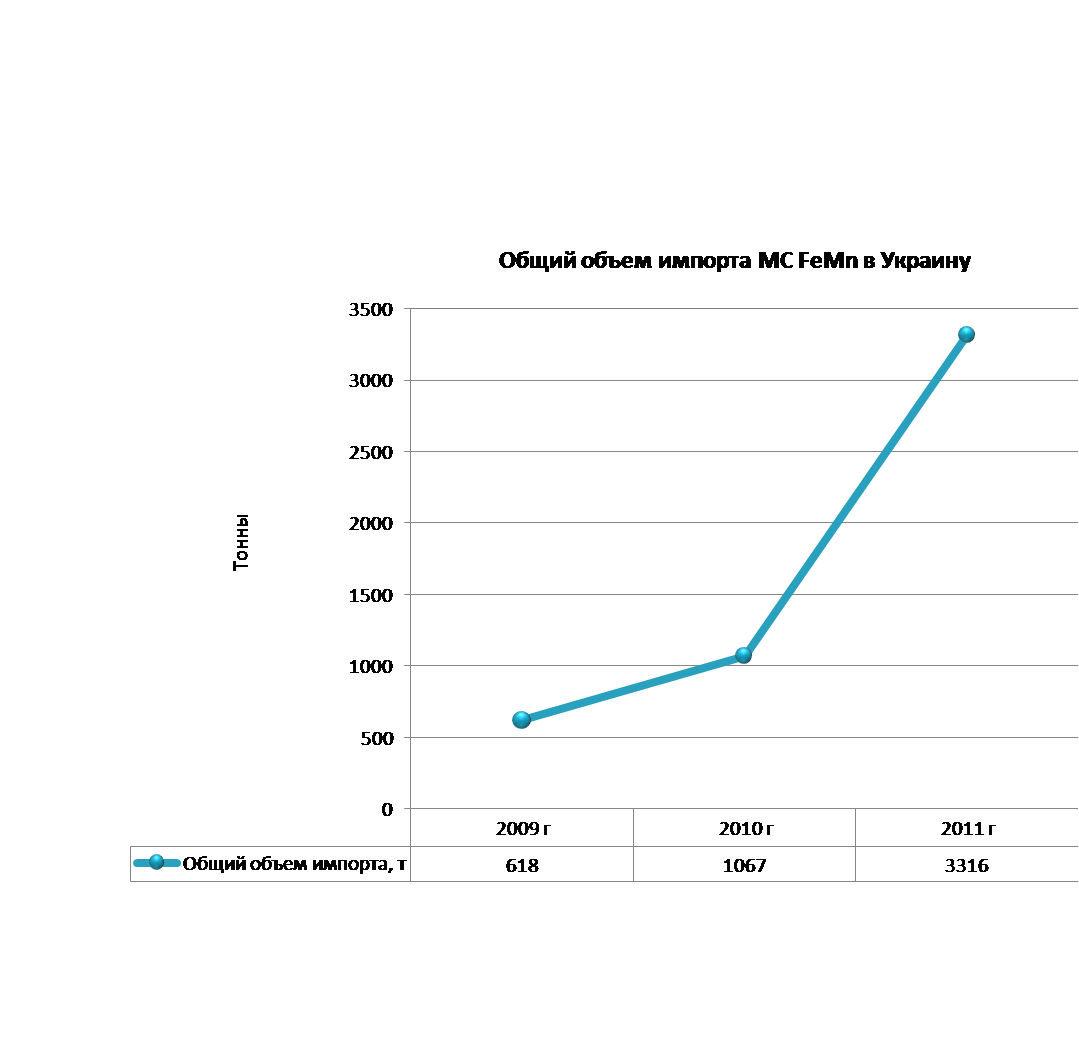

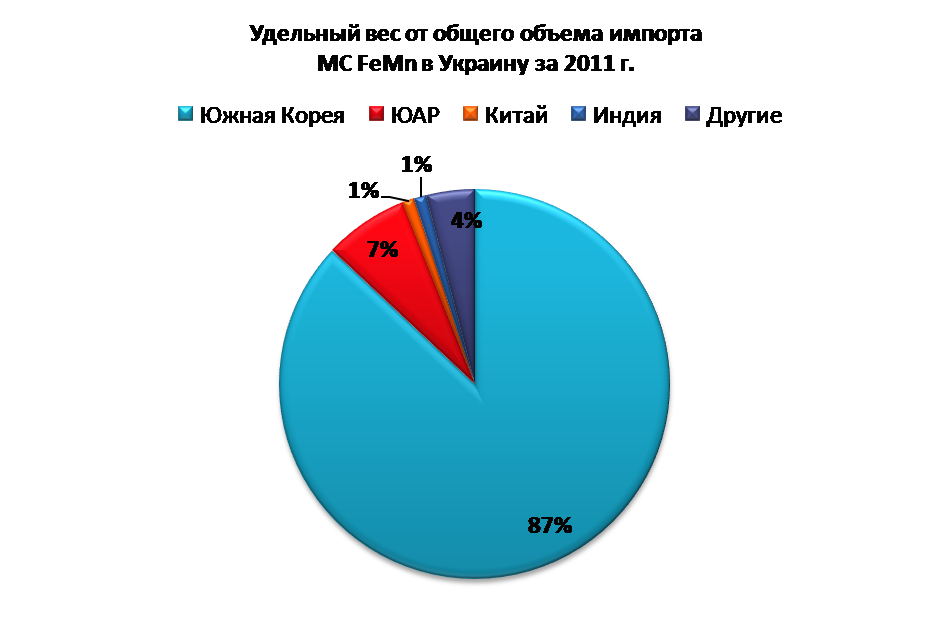

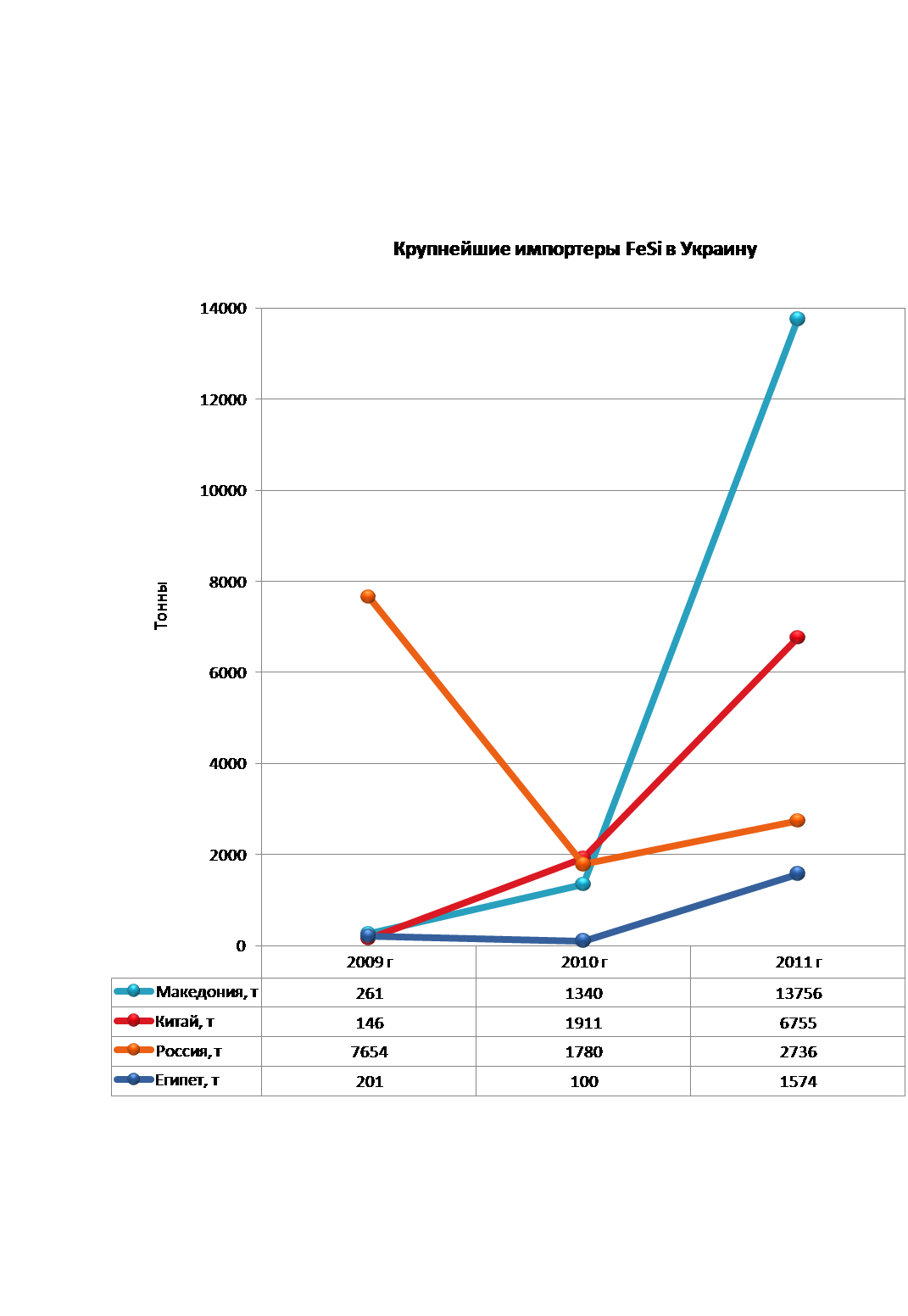

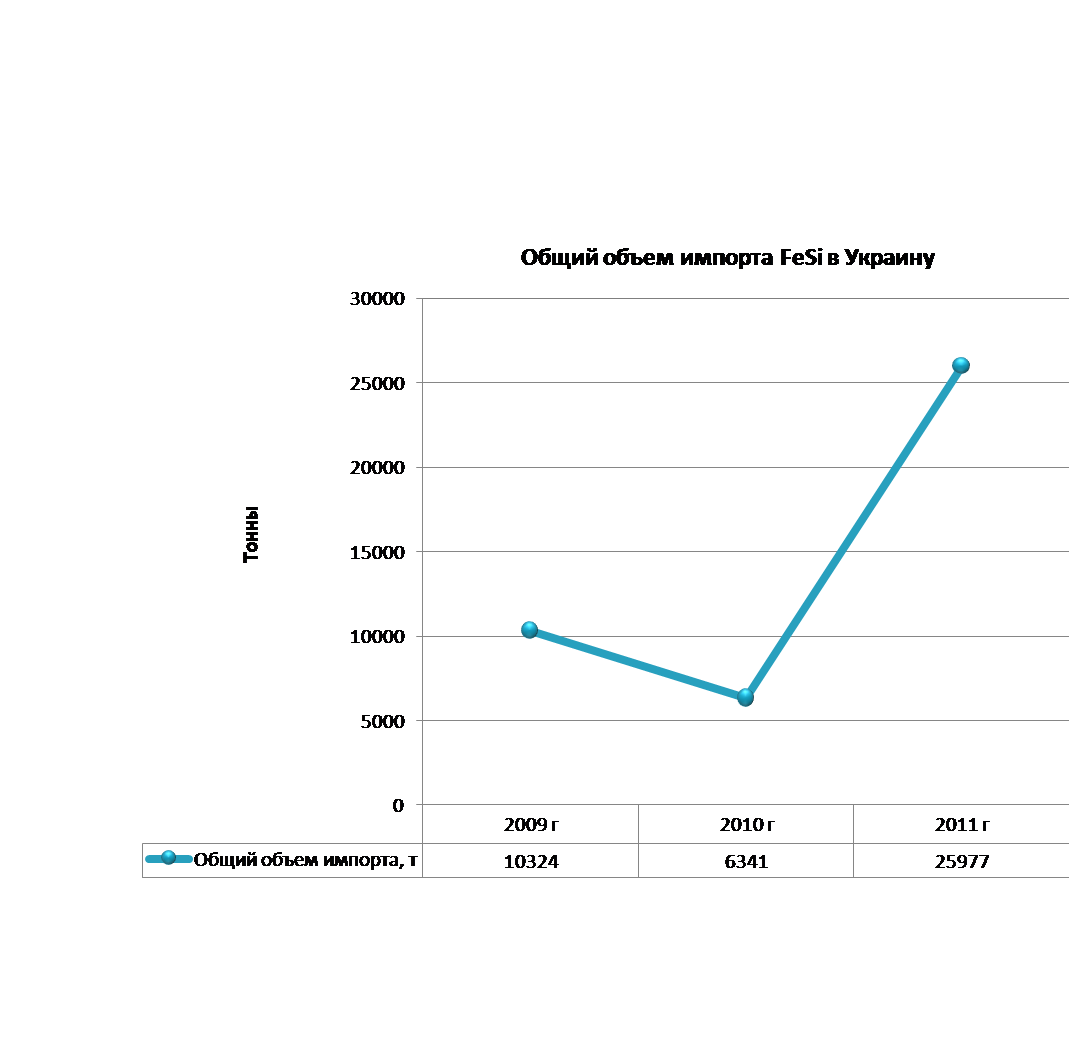

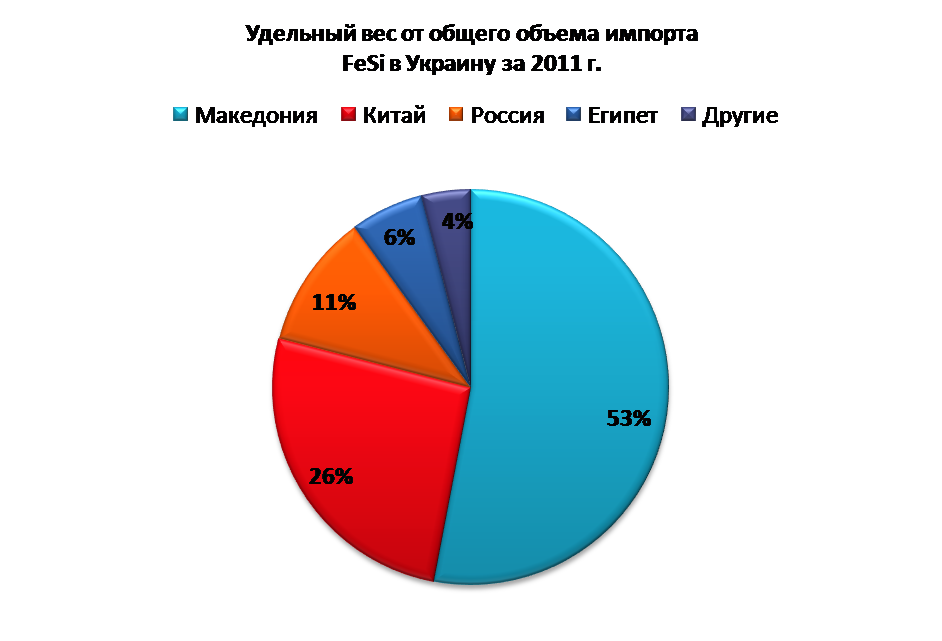

Щодо імпорту, то за підсумком 11 місяців 2011р. (у порівнянні з 2009р.) імпорт феросиліцію у тонах збільшився у 2,8 рази, феросилікомарганцю – у 2,1 рази, а феромарганцю – в 1,2 рази. При цьому у внутрішньому споживанні частка імпортних феросплавів у 2011р. становить: по феросиліцію 50%, феромарганцю – 44,6% і феросилікомарганцю – 39,9%. Серед найбільших постачальників кремнієвих та марганцевих феросплавів у 2011р. є Македонія (27,3% обсягу імпорту), Індія (20,8%), Республіка Корея (13,2%), Грузія (9,2%), Франція (7,2%), ПАР (4,8%) та Китай (3,9%).

В той же час органи влади України ухиляються від захисту національних виробників феросплавів, прикриваючись захистом інтересів національних споживачів феросплавів – металургійних підприємств, виробників сталевої продукції. При цьому не враховується той факт, що вартість феросплаву в собівартості готової продукції металургів складає лише близько 1%, отже потенційна різниця у вартості українського та імпортного феросплаву не відіграє суттєвої ролі на вартості кінцевої металургійної продукції.

Наразі українські феросплавні підприємства мають великі трудові колективі, які відіграють значну роль в життєдіяльності таких міст як Стаханов, Нікополь та Запоріжжя.

Дозволяючи безконтрольно використо-вувати імпортні феросплави, спричиняється значна шкода також й бюджету України, адже в такому випадку експорт-орієнтовані металургійні підприємства використовують схеми повернення ПДВ у великих розмірах.

Крім того, вбачається значна лобістська підтримка імпортерів з окремих країн на кшталт виробників феросплавів Південної Кореї, Македонії або Південно-Африканської Республіки, за рахунок вітчизняних феросплавних підприємств.

Сергій Кудрявцев, Виконавчий директор Української асоціації виробників феросплавів та іншої електрометалургійної продукції

Кризисный период 2008-2010 годов в развитии украинской экономики характеризуется значительными и чаще всего негативными сдвигами в ее воспроизводственной и отраслевой структуре, что отрицательно сказалось на эффективности производства и не способствовало ускорению выхода страны из кризиса. Без преодоления этих тенденций невозможно перейти к оживлению, а затем устойчивому подъему экономики, обеспечить траекторию ее развития по благоприятному сценарию.

За годы кризиса структура экономики Украины была ощутимо деформирована. Значительно упала доля инновационно-инвестиционного сектора, а также технологичных секторов промышленности. В результате экономика оказалась не в состоянии осуществлять инновации и инвестиции. В свою очередь доля топливно-сырьевого сектора возросла.

Структура украинской экономики с каждыми годом постепенно ухудшается, страна все больше зависит от топливно-энергетического комплекса. В настоящем исследовании продемонстрировано, как преимущественное удовлетворение интересов сектора ТЭК (в частности – электроэнергетики)приводит к ухудшению положения в металлургии: в силу формального подхода к тарифообразованию украинские производители ферросплавов вынуждены сокращать производство, уступая свою долю рынка импортерам. По сути, речь идет о создании неблагоприятных условий работы национальными производителям ферросплавов. Следствие этого – примитивизация структуры экономики Украины.

При сохранении сложившихся тенденций Украину в лучшем случае ожидают затухающие темпы роста, определяемые исключительно динамикой сырьевого экспорта, предсказать которую невозможно. Это не позволит решать задачи модернизации промышленности Украины.

При неблагоприятном варианте развития событий продолжение реализации сценария создания преференций для сектора электроэнергетики в противовес интересам ряда других отраслей приведет к тому, что ухудшение структуры экономики будет продолжаться. Это еще больше снизит ее конкурентоспособность, после чего сворачивание некоторых отраслей промышленности станет необратимым. В результате экономика Украины станет источником сырья и рынком сбыта готовой продукции для более развитых стран.

Вячеслав Бутко, вице-президент Центра исследований корпоративных отношений

Введение

Ферросплавы – полупродукты металлургического производства: сплавы железа с различными элементами Периодической системы элементов Менделеева, такими какмарганец, кремний, хром, вольфрам, молибден и др. Их используют при выплавке стали и иных сплавов на основе железа: для раскисления (удаление из расплавленных металлов растворенного в них кислорода, который является вредной примесью, ухудшающей механические свойства) и легирования (добавление примесей для улучшения физических и химических свойств) жидкого металла, нейтрализации вредных примесей, повышения полезных свойств металла (устойчивость к нагрузкам, износостойкость и т.д.), придания ему требуемой структуры.

Ферросплавы подразделяются на базовые (крупнотоннажные) и легирующие (малотоннажные). К первой группе относятся сплавы кремния (ферросилиций всех марок, кристаллический кремний), марганцевые ферросплавы (высоко-, средне- и низкоуглеродистый ферромарганец, товарный и передельный силикомарганец, металлический силикотермический и электролитический марганец, азотированный марганец) и хромистые ферросплавы (высоко-, средне- и низкоуглеродистый феррохром, товарный и передельный ферросиликохром, металлический хром, азотированный феррохром). Ко второй группе относятся феррованадий, ферромолибден, ферровольфрам, ферротитан, ферроникель, феррокобальт, феррониобий, ферробор, сплавы с редкоземельными и со щелочноземельными металлами.

Качество ферросплавов характеризуется: содержанием и пределами колебаний в них ведущего элемента, концентрацией регламентированных примесей (углерод, сера, фосфор, азот и др.), плотностью, состоянием поверхности, температурой плавления, содержанием кислорода, водорода и неметаллических включений. Главными показателями качества являются химический состав, а также содержание в ферросплаве основного (железо или кремний) и одного или нескольких ведущих элементов, ради которых его выплавляют. Например, в низкоуглеродистом феррохроме железо – основной элемент, хром – ведущий. Комплексные ферросплавы содержат несколько ведущих элементов (так, в ферросиликохромеэто – кремний и хром).

Крупнейшие производители ферросплавов в Украине

* Никопольский завод ферросплавов – наиболее мощное предприятие по производству марганцевых ферросплавов в Украине и одно из самых крупных в мире (более 11% мирового производства ферросплавов), основной продукцией является ферро- и силикомарганец.

* Запорожский завод ферросплавов – один из крупнейших производителей ферросплавов (его доля в мировом объеме производства составляет 5,7%), монополист вСНГ по выпуску ферросилиция, а также единственный в Украине производитель среднеуглеродистого ферромарганца и 90-процентного металлического марганца.

* Стахановский завод ферросплавов – специализируется на выпуске кремнистых сплавов и является крупнейшим в Украине производителем ферросилиция.

В 1997 году эти предприятия, совместно с Орджоникидзевским ГОКом, Марганецким ГОКом и харьковским Научно-исследовательским и проектным институтом «Гипросталь», создали Украинскую ассоциацию производителей ферросплавов (УкрФА). Ее главными задачами являются недопущение антидемпинговых процессов в различных странах мира в отношении поставок украинских ферросплавов, представительство и защита интересов учредителей в государственных и международных организациях, координация действий заводов-производителей ферросплавов на внешнем рынке.

Импорт ферросплавов в Украину

Украинские ферросплавные предприятия располагают возможностью производить не менее 1,5 млн. тонн ферросплавов в год (во времена СССР максимальные объемы производства ферросплавными предприятиями УССР составляли 2 млн. тонн). С учетом небольшого расхода ферросплавов при производстве стали (в Украине – от 6,5 до 10 кг на 1 метрическую тонну стали в зависимости от вида стали), украинские ферросплавные предприятия обладают возможностью в полном объеме удовлетворить потребности отечественных металлургических комбинатов в ферросплавах. При этом качество украинских ферросплавов соответствует лучшим мировым стандартам, а цены, как правило, не выше, чем у зарубежных конкурентов.

.png)

Однако, в силу равнодушного отношения представителей отдельных государственных органов к проблемам отечественных производителей, украинская ферросплавная промышленность испытывает серьезные затруднения вследствие того, что в Украине наблюдается режим благоприятствования импорту ферросплавов.

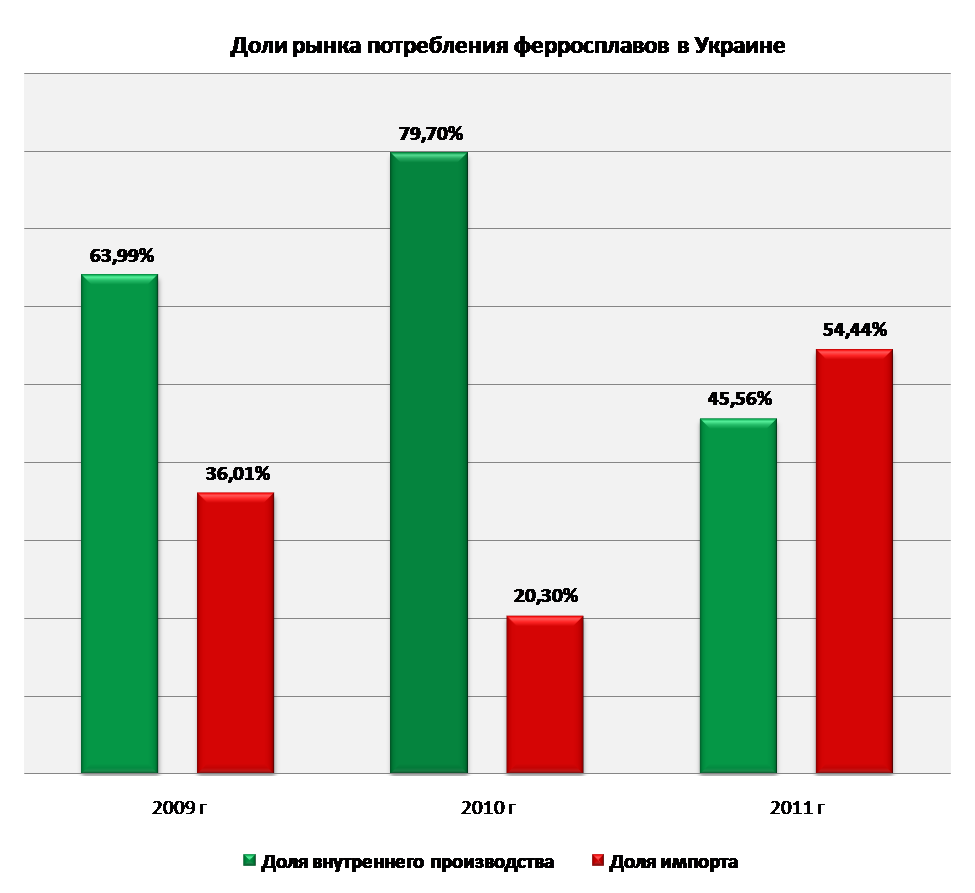

До 2009 года импорт ферросплавной продукции в Украину был незначителен, его доля в общем объеме потребления металлургическими предприятиями не превышала 10%. Однако за период с 3 квартала 2008 года по 3-й квартал 2009 года импорт ферросплавов вырос на 219%. Примечательно, что произошло это на фоне сокращения потребления ферросплавнойпродукции на 59%.

В 2011 году произошел очередной виток роста импорта ферросплавов в Украину – по итогам года доля импортной продукции на отечественном рынке ферросплавов составила 54,44%. В то время как в 2010 году доля импорта составляла 24,75%. Налицо признаки экспансии импортеров. Это опасная тенденция для отечественной ферросплавной отрасли. Контроль над украинским рынком ферросплавной продукции постепеннопереходит к компаниям из Македонии, Франции, Румынии, Индии, Южной Кореи, других стран.

13 октября 2011 года УкрФА, действуя в интересах отечественных ферросплавных предприятий, обратилась в Минэкономразвития и торговли (МЭРТ) с заявлением, вкотором Ассоциация просила провести объективное и всестороннее расследование фактов агрессивного роста импорта ферросплавов в Украину и дать им соответствующую оценку, основываясь на соблюдении интересов национального производителя. Однако, 23 ноября 2011 года МЭРТ приняло решение «О нецелесообразности возбуждения специального расследования» по данному вопросу. Вынуждены констатировать, что это решение государственного органа способно усугубить кризисные явления в украинской отрасли производства ферросплавов.

Экономического обоснования для значительного наращивания объемов импорта ферросплавной продукции нет – украинские производители имеют возможность предложить отечественным металлургическим предприятиям всю линейку необходимой им ферросплавной продукции, которая удовлетворяет металлургические комбинаты по качественным и ценовым параметрам.

Данную точку зрения поддерживает Вице-президент Украинского национального комитета Международной торговой палаты Сергей Грищенко:

«Наши кремнистые ферросплавы по качеству всегда были и остаются одними из лучших в мире. Марганцевые ферросплавы действительно нуждались в улучшении по содержанию фосфора, хотя это имело значение только для специальных марок стали, а не для рядовых (последних в Украиневыпускается намного больше). Но для этого ферросплавные заводы закупают за рубежом определенное количество высококачественной марганцевой руды. То есть, благодаря этому украинским ферросплавным заводам удается успешно решать пресловутую «проблему фосфора». «Наши кремнистые ферросплавы по качеству всегда были и остаются одними из лучших в мире. Марганцевые ферросплавы

Раньше их упрекали в том, что отечественные ферросплавы не фракционировались, что они производились в слитках, которые неудобны в использовании, особенно при доводке в стали в современных агрегатах типа «печь-ковш». Но и проблемы дробления, фракционирования и сортировки продукции успешно решены украинскими ферросплавными предприятиями».

По мнению экспертов, дальнейшее продолжение роста импорта ферросплавов может иметь для Украины крайне негативные последствия. Так, партнер инвестиционной компании Capital Times Эрик Найман полагает:

“Есть ситуации, когда необходимо защищать внутренний рынок. В противном случае, рынок может быть заполнен импортным товаром, на который ради вытеснения отечественного продукта будет снижена цена. А когда местная промышленность умрет, будут повышены цены на импортный товар и снижено его качество. Такие примеры уже были. Полагаю, что именно такая ситуация сложилась с ферросплавами”.

Ферросплавы – не биржевой товар, ценовая конъюнктура на данном рынке в большей степени определяется фундаментальными факторами спроса и предложения, а не спекулятивными и психологическими факторами. Это – более предсказуемый рынок. В том числе и поэтому государство не должно способствовать дестабилизации данного рынка.

Бывший министр промы-шленной политики Украины Валерий Мазур высказал следующую точку зрения на проблему:

«Я считаю, что пора ставить заслоны на пути импортных ферросплавов. Я помню, как в середине 1990-х годов Украина только начала завозить ферросплавы в США

и сразу же против нас была возбуждены ряд антидемпинговых расследований. Как только рост импорта превышает 3% в год это уже давление на рынок и власти имеют право вводить ограничительные меры. У нас же этот показатель давно превышен, но государство так и не воспользовалось своим правом защитить внутреннего производителя».

Для защиты отечественных производителей ферросплавов от роста импорта целесообразно было бы применить нормы Всемирной торговой организации (ВТО). Нормы ВТО предполагают следующие основные методы, направленные на прямое ограничение импорта с целью защиты определенных отраслей производства: лицензирование и квотирование импорта, антидемпинговые и компенсационные пошлины.

Инструменты государственного регулирования международной торговли по своему характеру делятся на тарифные (основаны на использовании таможенного тарифа) и нетарифные (например, утверждение размеров импортных квот).

Необходимо отметить, что запоследниедвадесятилетиявмеждународнойторговлесущественноувеличилосьчисло случаев применения мер регулирования с целью защиты национальной экономики. Особенно активизировалась практика использования нетарифных мер регулирования. Вомногом это связано с либерализацией тарифной защиты в рамках присоединения к ВТО (или членствастранвэтойорганизации).

Статистика ВТО по количеству вводимых членами этой организации защитных мер указывает на то, что мировой экономический кризис привел к резкой активизации введения мер по защите национального производителя от импорта. Количество мер защиты от импорта, введенных странами-членами ВТО в 2010 г., почти на 30% выше соответствующего показателя 2008 г. (138 мер в 2010 г. и 108 – в 2008 г.).

Вусловияхмировогофинансово-экономическогокризисамногиестранызначительно повысили уровень протекционизма. В посткризисный периодполитика применения государствами защитных мер в отношении импорта стала еще более активной.

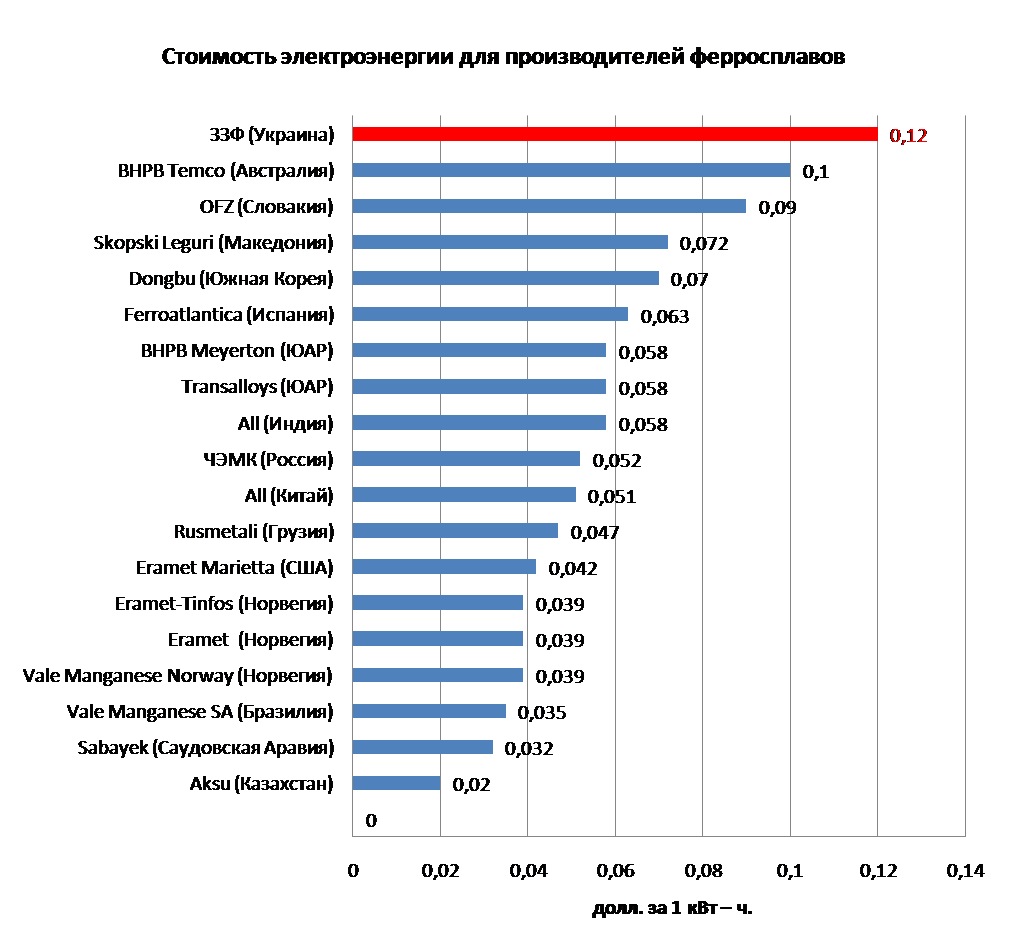

Украина в параметрах рыночной экономики работает всего 20 лет. Условия, в которых развивается отечественная экономика, настолько сильно отличаются отситуации в странах, давно работающих в рыночных условиях, что по сути отечественные и иностранные производители – это представители совершенно разных весовых категорий. В случае с ферросплавными предприятиями к этому необходимо добавить то, что иностранные конкуренты имеют ощутимые преимущества перед отечественными производителями в силу того, что за рубежом проявляют разумную заботу в отношении энергоемких производств – многие зарубежные конкуренты украинских ферросплавных заводов покупает электроэнергию по цене, которая в 2-2,5 раза ниже, чем цена электроэнергии для отечественных предприятий.

Применительно к ситуации с импортом ферросплавов в Украину именно система лицензирования и квотирования импорта, устанавливая жесткий контроль над ввозом в страну некоторых товаров, представляется наиболее гибкой и эффективной (в отличие от сугубо экономических рычагов внешнеторгового регулирования, таких как пошлины). Отметим, что квотирование импорта заняло прочное место в арсенале средств торгового регулирования большинства стран мира, и применяется чаще, чем введение пошлин.

Вице-президент Украинского национального комитета Международной торговой палаты Сергей Грищенко по этому поводу завил:

«Документы ВТО предполагают три условия, при наличии которых правительство той или иной страны имеет право вводить меры по защите национального производителя. Первое – существенное возрастание импорта той или иной продукции в течение определенного периода времени. Второе – наличие ущерба для внутреннего производителя, например, уменьшение доли рынка, которую занимает национальный производитель, вынужденное сокращение работников. Третье – установление прямой причинно-следственной связи между наращиванием импорта и ухудшением положения внутреннего производителя, ущербом который ему был нанесен вследствие роста импорта. Эти три условия должны выполняться одновременно. В ситуации с импортом ферросплавов в Украину наличествуют три вышеприведенных условия для введения защитных мер. Следовательно, страна имеет веские основания для применения норм ВТО с целью ограничения импорта ферросплавной продукции. С целью предотвращения дальнейшего ухудшения положения предприятий украинской ферросплавной отрасли, для нивелированиянегативных последствий агрессивного роста импорта ферросплавной продукции в страну,целесообразно ввести режим квотирования импорта ферросплавов в Украину, что соответствует нормам ВТО и находит применение в странах-членах ВТО».

Влияние роста цены электроэнергии на ферросплавные предприятия Украины

Производство ферросплавов технологически является одним из наиболее энергозатратных процессов. Структура себестоимости ферросплавов характеризуется соотношением отдельных затрат в процессе производства. Она складывается, в частности, из затрат на сырье и вспомогательные материалы, электроэнергию, топливо и другие виды энергоносителей (газ, сжатый воздух, кислород и пр.). Так как ферросплавы требуют для своего производства значительного расхода электроэнергии, данная статья расходов является определяющей в себестоимости ферросплавов.

Характерным для структуры себестоимости ферросплавной промышленности является большой удельный вес затрат на электроэнергию, доходящий в отдельных случаях до 50%. В силу этого в большинстве стран мира существует государственная поддержка подобного рода энергоемких производств, включающая в себя в том числе и льготные тарифы на электроэнергию.

Ферросплавные заводы – предприятия крайне энергоемкие, и во всем мире их стараются размещать как можно ближе к источникам электроэнергии (причем желательно – дешевой электроэнергии, например, производимой на ГЭС или АЭС). Украина не стала исключением. Так, Запорожский ферросплавный завод расположен недалеко от ДнепроГЭС, Никопольский ферросплавный завод – в семи километрах от самой мощной атомной станции Европы Запорожской АЭС,Стахановский ферросплавный завод – недалеко от мощной тепловой электростанции.

Однако особенности организации и модель функционирования отечественного рынка электроэнергии привели к тому, что «географический фактор» по своему влиянию значительно уступил такому фактору, как «методы регулирования рынка». В силу их несовершенства, усугубляемого формальным подходом к их применению, электроэнергия стала для ферросплавных предприятий Украины стоить едва ли не вдвое дороже, чем у иностранных конкурентов. Наиболее серьезным образом это отразилось на работе Запорожского завода ферросплавов (ЗЗФ).

На протяжении многих лет ЗЗФ относился к 1-му классу потребителей электроэнергии. Однако, начиная с 1 января 2011 года завод перевели на 2-й класс, использовав для этого сугубо формальный повод – 136 млн. кВт/ч среднемесячного объема потребленной электроэнергии по итогам 2010 года, вместо положенных 150 млн. кВт/ч (если ориентироваться на декабрь 2010 года, то это всего лишь на 1,3% меньше норматива для потребителей 1-ого класса). Снижение потребления электроэнергии заводом было вызвано объективными причинами – с середины июня по конец августа 2010 года предприятие работало на 28% мощностей из-за крайне неблагоприятной конъюнктуры на рынках металлургической продукции. В итоге, начиная с 2011 года ЗЗФ платит за электроэнергию около 0,12 долларов за 1 кВт-час, в то время как потребители первого класса – 0,07 долларов.

Управляющий директор VS Energy Михаил Спектор считает, что стоимость электроэнергии для украинских ферросплавных предприятий завышена:

«Ферросплавщикам при высокой цене на электроэнергию работать невозможно. Ее доля в себестоимости ферросплавов очень высока. Кроме того рынок ферросплавов очень сложный и волатильный. На цену влияют колебания на мировых биржах, и если нет желания развалить эти заводы, им нужно дать более низкую цену на электроэнергию».

Вследствие перевода с 1-ого класса потребления на 2-ой, тариф на электроэнергию для ЗЗФ вырос на 30%, а ежемесячные затраты на ее покупку увеличились на 20 млн. грн., достигнув в себестоимости продукции 54%. Одновременно НАК «Энергетическая компания Украины» (ЭКУ) разорвала с ЗЗФ договор аренды электрической подстанции «Ферросплавная – 2» (она находится на территории предприятия, но принадлежит ОАО «Запорожьеоблэнерго»), через которую поставлялось около 40% необходимой заводу электроэнергии, причем, по 1-му классу потребления.

В сложившейся критической ситуации ЗЗФ ничего не оставалось, как остановить производственные мощности, загасить часть ферросплавных печей (15 из 31-ой), полностью закрыть один из цехов, вынужденно сократить 1400 работников (почти 40% от общего числа).

По итогам 2011 года, в сравнении с 2010 годом, завод сократил выпуск продукции на 29,2%, тогда как в 2010 году был рост на 33,5% к 2009 году.

Соответственно, упали объемы закупаемой электроэнергии, и вместо дополнительно ожидаемых государством поступлений от покупки электроэнергии 277,75 млн. грн., государство по итогам 2011 года недополучило 908,27 млн. грн. Это только потери за непотребленную заводом электроэнергию. К ним необходимо добавить:

– 10,58 млн. грн., не поступивших в городской бюджет Запорожья

– 37,86 млн. грн., не поступивших в Пенсионный фонд Украины

– 29,12 млн. грн., выплаченных из бюджета в качестве пособия по безработицы вынужденно уволенным 1400 работникам ЗЗФ.

В силу того, что стоимость электроэнергии в себестоимости продукции ЗЗФ достигла 54%, рентабельность производства сократилась до минимума. Поэтому предприятие было вынуждено останавливать производственные мощности. В том числе это связано с тем, что ЗЗФ специализируется на производстве ферросилиция – выпуск ферросилиция является одним из наиболее энерго- и материалоемких среди базовых ферросплавов. Так, расход электроэнергии для производства 1 тонны сплава ФС65 составляет 7000-8000 кВт-ч, в то время как для выплавки, например, 1 тонны ферромарганца (ФMn78, 78-82% Mn) расходуется вдвое меньше электроэнергии – 3600-4800 кВт-ч.

Перевод ЗЗФ на 2-ой класс потребления электроэнергии неоправдан с экономической точки зрения, считает заместитель главы комитета Верховной Рады по вопросам финансов, банковской деятельности, налоговой и таможенной Политики Николай Катеринчук, который высказал предположение, что целью систематического повышения стоимости электроэнергии для украинских ферросплавных предприятий может быть попытка передела собственности в отрасли:

«Я не понимаю нынешнюю политику государства по назначению тарифов на электроэнергию для промышленных предприятий. Имеет место монополизация энергетики одной финансово-промышленной группой, что ведет к необоснованному повышению тарифов. Думаю, то, что сейчас происходит с завышенными тарифами для ферросплавщиков – это инструмент для того, чтобы добиться передела на рынке».

С 1 января 2012 года цена электроэнергии для ЗЗФ выросла еще на 5%. Вследствие этого расходы предприятия на электроэнергию возросли еще на 5 млн. грн. в месяц. Подобная ситуация неприемлема, она может привести к крайне негативным последствиям. Повышение НКРЭ Украины с 1 января 2012 года розничных цен на электроэнергию не способствует оздоровлению как украинской экономики в целом, так и стабилизации ситуации в отрасли производства ферросплавов, считает глава украинского представительства Morgan Stanley Игорь Митюков:

«Безусловно, рост цен на электроэнергию резко отрицательно влияет на экономику в целом и на ферросплавную отрасль в частности. Он ложится на дополнительные затраты производства и снижает конкурентоспособность продукции. Поэтому, я считаю, что тарифы нужно снижать. Недопустимо тормозить развитие отечественных производителей введением необоснованно больших тарифов».

Данную точку зрения разделяет бывший министр промышленности Украины Валерий Мазур, считающий, что ферросплавные заводы представляют для экономики Украины большую ценность: «Их необходимо сохранить, как и марганцевые ГОКи, обеспечивающие ферросплавщиков сырьем. Сейчас энергорынок продает ферросплавным предприятиям электроэнергию с заведомо высокой рентабельностью для себя. Заводам же приходится работать либо в ноль, либо в убыток, естественно, это приведет к их остановке. Но государству это крайне не выгодно».

При нынешнем уровне тарифов на электроэнергию украинские ферросплавные предприятия не имеют возможности для ценовой конкуренции с зарубежными производителями. В качестве сравнительной базы приведем следующие данные: ЗЗФ сейчас платит 0,12 долл. за 1 кВт. В то же время компания BHPB Meyerton (ЮАР) – 0,058 долл. за 1 кВт, компания Eramet Marietta (США) – 0,0424 за 1 кВт, компания Ferroatlantica (Испания) – 0,0631 долл. за 1 кВт,компания Sabayek (Саудовская Аравия) – 0,032 долл. за 1 кВт.

Член Совета НБУ Роман ШПЕК считает, что:

«Если цены на электроэнергию для наших предприятий выше, чем в Словакии, Австрии, Германии, то это неприемлемо. Это создание неконкурентных условий для наших предприятий и проявление недружественных отношений к производителям ферросплавов со стороны поставщиков энергии. У нас и так заводы нуждаются в инвестициях, но о каких инвестициях может идти речь, если цена на электроэнергию выше, чем в других странах».

Отметим, что государственная поддержка энергоемких производств успешно применяется в цивилизованных странах. Речь идет о поддержке ключевых для экономики того или иного государства предприятий, специальные тарифы на электроэнергию для которых стимулируют экономический рост.

Так, цена 1 кВт часа электроэнергии для промышленных потребителей в Китае составляет 0,059 долл., в Японии – 0,056 долл., в США – 0,054 долл., в России – 0,035 долл., в Казахстане – 0,03 долл. В Украине, промышленные предприятия, работающие на 2-ом классе потребления электроэнергии, платят за 1 кВт-час 0,12 долл. В таких условиях украинским ферросплавным заводам невозможно конкурировать с зарубежными предприятиями – как на внутреннем так и на внешнем рынках.

Проблемы организации рынка электроэнергии Украины

В Украине не существует прямых контрактов между производителями и потребителями электроэнергии (что противоречит «Третьему энергетическому проекту Евросоюза», согласно которому покупателю должен быть обеспечен свободный выбор поставщиков электроэнергии). Вся электроэнергия реализуется на оптовом рынке, где его цена усредняется, с ориентацией на наиболее высокую из предложенных цен. Потребители, в зависимости от объема потребления разделены на два класса. Разделение потребителей на классы регулируется постановлением НКРЭ № 493 от 30 июня 2005 года. Первый класс – промышленные предприятия со среднемесячным объемом потребления не менее 150 млн. кВт-час. Второй класс – предприятия с объемом потребления менее 150 млн. кВт-час. Для них стоимость электричества дороже на 30-35%.

Если крупное предприятие переводят во второй класс потребителей электроэнергии, оно в серьезной степени утрачивает конкурентоспособность. Это было продемонстрировано выше на примере Запорожского завода ферросплавов (ЗЗФ).

Необходимо отметить, что из-за сомнительного с точки зрения экономической логики увеличения цены электроэнергии для одного из крупнейших производителей ферросплавов произошло не только падение производства данной продукции и рост импорта ее в Украину, в масштабах, которые угрожают будущему отечественных ферросплавных заводов. Решение о переводе ЗЗФ на 2-ой класс потребления электроэнергии нанесло ущерб и отрасли электроэнергетики.

Вице-президент Украинского национа-льного комитета Международной торговой палаты Сергей Грищенко по этому поводу считает: «Разумной экономической составляющей в тех действиях, которые были предприняты в отношении ЗЗФв плане цены электроэнергии, я не вижу. В первую очередь это потери миллионов киловатт непроданной электроэнергии, что несложно пересчитать в денежный эквивалент. Это утрата возможности балансировать энергосистему, это потери от снижения качества электроэнергии в сети. Всеэти моменты тоже можно пересчитать в деньги. Если положить на одну чашу весов это, а на другую – предоставление тарифа по первому классу для ЗЗФ (что подразумевает более низкую цену), то у меня нет никаких сомнений в том, что экономически целесообразен возврат тарифа первого класса потребителей электроэнергии для ЗЗФ».

Помимо формального, нерационального подхода к вопросам тарифообразования, в стратегическом плане проблемами являются перекрестное ценовое субсидирование и монопольное ценообразование на украинском рынке электроэнергии

Тарифообразование

Тарифы на электроэнергию утверждаются Национальной комиссией регулирования энергетики (НКРЭ). Они рассчитываются по определенной этим органом методике. В сумму, которую платит потребитель, входит себестоимость самой электроэнергии, расходы на поставку и передачу энергии (сюда входит также расходная статья на содержание сетей в необходимом состоянии). Каждая компания, имеющая лицензию на поставку электроэнергии и эксплуатацию электросетейрассчитывает собственные размеры надбавок, однако утверждает их НКРЭ.

Реформа рынка электроэнергии

Рынок электроэнергии Украины созданна основании Договора между членами Оптового рынка электроэнергии Украины, которыйбыло подписанный в ноябре 1996 года. Проблемы, которые мешают эффективному функционированию Оптового рынка электроэнергии, связаны между собой, часто имеют общие причины возникновения, которые касаются не только процессов функционирования Оптового рынка электроэнергии, но и являются проблемамимакроэкономического уровня – в частности, недостатков системы государственного финансирования льготного потребления электроэнергии, неоптимальной налоговой политики относительно электроэнергетической отрасли, попыткой решить проблемы промышленности и сельского хозяйства, а также социальные проблемы, за счет электроэнергетики.

Оптовый рынок электроэнергии (ОРЭ) предназначен функционировать как пул с обязательным графиком нагрузки на следующие сутки, в котором на основании наивысшей ценовой заявки устанавливалась предельная цена системы. Это не стимулирует формирование оптимальной цены.

В Украине имеется семь основных генерирующих компаний – одна гидроэлектрическая, одна атомная и пять тепловых генерирующих компаний, причемименно последние осуществляют установления предельной цены. Понятно, что себестоимость тепловой генерации в силу ряда причин наиболее высокая, что в условиях действующей системы организации ОРЭ влияет на конечные цены для потребителей. Вследствие дороговизны электроэнергии, генерируемой на тепловых электростанциях, негативный экономический эффект ощущают предприятия металлургической отрасли (среди которых и ферросплавные заводы).

Рынок двусторонних договоров на поставку электроэнергии, а именно в него планировали преобразовать нынешний ОРЭ (ранее речь шла о том, что это состоится в 2008 году, хотя в действительности продвижений в данном направлении нет и в настоящее время), по сравнениюспулом,имеетнесомненные преимущества.Онпозволяетучастникам устанавливатьобъемыиценывместе соснижениемрисков.Рынок двусторонних контрактовна электроэнергию являетсяболеепрозрачным,обеспечиваяуверенность потребителявсправедливых ценах. Онспособен нивелировать условиядля манипулированияценами на электроэнергию,осложняявозможностьотдельнымпроизводителямустанавливатьвыгодную только им ценудля всего рынка.

Рынокдвусторонних договоровтакжепредоставляетзначительные преимущества в тех случаях,когдасуществует проблемаадминистративноговмешательства вработу рынковэлектроэнергии (что наблюдается в Украине). Всвою очередь, централизованныйрынок, например,пулэлектроэнергии,способствуетподобнымдействиям.

Децентрализованный рынок снижаетвозможностьполучения преимуществкаждымигроком рынка электроэнергии за счет интересов потребителей. Увеличение прозрачности и транспарентности функционирования рынка электроэнергии вследствие введения рынка двусторонних контрактов существенно повысит инвестиционную привлекательность украинской электроэнергетики.

Данную точку зрения поддерживает бывший министр промышленности Украины Валерий Мазур: «Когда-то практика прямых договоров между производителями и потребителями электроэнергии была достаточно широко распространена в Украине, и я думаю, что ее возобновление было бы правильным. Государство должно разрешить такие договора для энергоемких производств, в том числе и ферросплавных предприятий. Это позволило бы им получать электроэнергию напрямую от производителя, минуя всевозможных посредников».

Рынок двусторонних договоров всравненииспулом,в виде которого ОРЭ работает до настоящего времени, имеетследующие преимущества:

– он позволяетучастникам устанавливатьобъемыиценысоснижениемих операционных рисков;

– он являетсяболеепрозрачным,обеспечиваяуверенностьвсправедливых ценовых результатах.

Полномасштабный конкурентныйоптовыйрынокэлектроэнергии, которыйбазируется надвустороннихдоговорах, охватываетцелый ряд рынков с разнымивременными интервалами, а именно:

– рынокдолгосрочныхдоговоров, накотором покупатели ипродавцы электроэнергиизаключаютдоговора напоставкуэлектрической энергиив будущем. Как правило,они могутзаключаться на неделю, месяцили на год.

– рынок«за предыдущие сутки»,на котором покупателиипродавцы заключают договоранапоставкуэлектроэнергии на следующиесуткинаопределенные периоды, или же всепериодывремени с ценовой ориентацией на стоимость электроэнергии за предыдущие сутки.

– балансирующийрынок. Он применяется длясбалансирования поставкииспросанаэлектроэнергию (балансированиесистемы) вреальномвремени на протяжении дня.

Дополнительным моментом, который должен действовать в направлении повышения эффективности работы энергораспределяющих компаний, станет то, что вследствие реформирования ОРЭ будет разрешена конкурентная поставка электроэнергии независимыми поставщиками.

С целью реформирования ОРЭ в направлении перехода к модели прямых договоров генерирующих предприятий с потребителями исоздания балансирующего рынка необходимо сделать следующее:

– относительно отпуска части электроэнергии по прямым договорам целесообразным является заключение подобных договоров с предприятиями,имеющимибольшие объемы потребление электроэнергии ровным графиком по зонам суток (в том числе – ферросплавными заводами).

– законодательное оформление разрешения любым генерирующим предприятиям, мощности которых не задействованы в балансе энергосистемы Украины, продавать профицитную электроэнергию на экспорт по прямым договорам.

В направлении повышения эффективности системы ценообразования на электроэнергию целесообразно реализовать следующие мероприятия:

– осуществитьпереход от расходного метода формирования тарифа на электроэнергию на методику, которая будет стимулировать энергокомпании к увеличению производства электрической энергии.

– тариф на электроэнергию должен учитывать расходы, которые энергогенерирующие компании осуществляют для реализации долгосрочных программ.

Кроме того, с точки зрения интересов экономики Украины необходимо ввести практику предоставления специального тарифа для промышленных потребителей электроэнергии, обратив особое внимание на те предприятия, которые потребляют большое количество электроэнергии в силу технологической необходимости. Специальный тариф стоит распространить на предприятия, которые имеют следующие отличительные черты: высокий объем потребления электроэнергии в силу технологии производства, ограниченный жесткими рыночными условиями уровень рентабельности производства. К таковым относятся производители ферросплавов.

Данная точка зрения разделяется специалистами. В частности бывший министр промышленности Украины Валерий Мазур утверждает, что вариантом оздоровления ситуации в ферросплавной отрасли может быть введение дифференцированного тарифа на электроэнергию для ее предприятий: «Необходимо придти к компромиссу. Цена электроэнергии для ферросплавных предприятий и стоимость ферросплавов на мировом рынке должна коррелироваться, для того чтобы всем было выгодно работать и энергетикам и ферросплавщикам. Никто не должен терпеть убытки».

С учетом высокого удельного веса расходов на электроэнергию в себестоимости производства ферросплавов, специальный тариф целесообразно установить на уровне, который был бы ниже, чем для предприятий, покупающих электроэнергию по 1-ому классу потребления. Об этом говорит и международный опыт – в цивилизованных странах используют специальные тарифы для ферросплавной промышленности.

Снижение тарифов на электроэнергию для предприятий ферросплавнойпромышленности приведет к увеличению объема потребления электрического тока, следовательно, возрастут объемы платежей за электроэнергию. Это принесет выгоду государству, так как в капитале украинских энергогенерирующих компаний существенная доля принадлежит именно государству.

Вице-президент Украинского национального комитета Международной торговой палаты Сергей Грищенко считает, что: «Крупные потребители должны иметь скидку, а в данном случае все получается с точностью до наоборот. Ферросплавщики – уникальные потребители электроэнергии. В момент спада потребления электроэнергии у остальных потребителей, они одним нажатием кнопки могут резко поднять ее потребление. А в момент пика потребления, одним нажатием кнопки могут сбросить потребление электроэнергии. Для Никопольского завода ферросплавов 500 МВт набрать или сбросить за 30 минут – не проблема. Такие потребители – находка для производителей электроэнергии, к ним нужно проявлять лояльность.

Отмечу, что все ферросплавные агрегаты имеют установки компенсации реактивной мощности. Поясню – если к электросети подключаетсялюбой иной потребитель, частота электрического тока падает. Порой до критической отметки. Негативный результат этого нередко заметен даже для бытовых потребителей. Включение же ферросплавных агрегатов позволяет удерживать частоту за счет стабилизации соотношения между активной и реактивной мощностями. Таких потребителей, как ферросплавные заводы, которые имеют возможность быстро реагировать на пожелания служб энергосбыта, фактически улучшать при своей работе качество электроэнергии – а частота – это и есть показатель качества, и при этом приобретающих большие объемы электроэнергии, ее поставщики должны на руках носить».

Необходимость реформирования электро-энергетики

Современное состояние, модель функционирования и организация работы рынка электроэнергии Украины, при котором потребность в генерирующих мощностях планируется путем, близким к административному, без учета конкретных условий работы потребителей, приводит к повышению цены на электроэнергию.

Отнесение предприятий к 1 и 2 классу потребителей электроэнергии порой создает для последних непреодолимые проблемы.. Например, Запорожский ферросплавный завод и Запорожский алюминиевый комбинат (ЗАлК) были переведены на 2-й класс потребления. В результате ЗЗФ работает на 40% мощности, а ЗАлК практически полностью остановился. Основу их производства составляют электропечи. Объем выпущенной продукции является функцией от объема потребленной электроэнергии. Зависимость – прямо пропорциональная. При бурном росте стоимости основного ресурса производство теряет смысл, так как становится нерентабельным.

Отечественная электроэнергетика остро нуждается в реформировании. Помимо предложенных направлений реформирования считаем необходимым осветить основные направления реформ в электроэнергетике экономически крупных и промышленно развитых стран, опыт которых целесообразно изучить для проведения преобразований в электроэнергетике Украины.

Реформирование электроэнергетики в развитых странах

Главным направлением реформ электроэнергетики за рубежом было внедрение конкуренции в области производства электроэнергии, чему способствовало признание в начале 1990-х годов того, что электроэнергетическая отрасль перестала быть неделимой естественной монополией.

Существует несколько причин такого изменения отношения к электроэнергетике. Прежде всего, экономия от масштаба, которая долгое время играла роль основного аргумента в пользу естественно-монопольной структуры отрасли, потеряла свою актуальность. Новые технологии привели к тому, что электростанции среднего размера оказываются вполне конкурентоспособными по сравнению с более крупными станциями. Это позволило менее крупным инвесторам, чем существующие вертикального интегрированного комплексами (ВИК), строить независимые от них электростанции.

Можно выделить следующие цели, которые первоначально указывались при проведении реформ в различных странах:

– снижение стоимости электроэнергии для потребителей за счет повышения эффективности работы отрасли (Великобритания, Аргентина, Австралия);

– привлечение иностранных инвестиций для повышения эффективности работы отрасли (Бразилия, Аргентина);

– внедрение конкуренции для предоставления потребителям права выбора поставщика (Бразилия);

– сглаживание разницы в ценах на электроэнергию в различных регионах страны (Норвегия, США);

– повышение эффективности инвестирования в развитие инфраструктуры электроэнергетики и отрасли в целом с целью повышения конкурентоспособности национальных производителей (Австралия).

Страны, осуществляющие и завершившие реструктуризацию электроэнергетики, можно объединить в несколько групп по степени близости к конкурентному рынку. Так, например, в Европе наиболее глубоко продвинулись в создании конкуренции на рынке электроэнергии Великобритания, Финляндия, Германия, Норвегия, Швеция, Испания. В процессе преобразований находятся Австрия, Нидерланды, Бельгия, Дания, Италия, Португалия, Франция, Швейцария. В Латинской Америке наибольший прогресс в формировании конкурентного рынка достигнут в Чили, Аргентине и Бразилии. В Австралии конкуренция на рынке электроэнергии получила наибольшее распространение в штате Виктория, на который приходится 23% национального электропотребления. Долгосрочная программа преобразований электроэнергетики в Китае, принятая еще в 1988 году, предполагает ее поэтапное реформирование и рост инвестиций в отрасль с внедрением конкуренции после 2011 года.

Поворотным моментом в развитии конкуренции на рынке электроэнергии Европы стала директива Европейского Союза (ЕС) от 14 декабря 1996 году, которая определила пути перехода к свободному рынку, означающему свободу для потребителя в выборе продавца электроэнергии. Данный документ поставил целью увеличить долю рынка, приходящуюся на двусторонние договорные отношения. К 1999 году планировалось предоставить свободу выбора потребителей с годовым объемом потребления свыше 40 ГВтч, что означало предоставление свободы выбора поставщика электроэнергии потребителям с годовым объемом потребления свыше 40 ГВтч. Этот показатель должен был достичь 30% к 2000 году и распространения не для потребителей с годовым объемом потребления свыше 20 ГВтч и к 2003 году для потребителей с годовым объемом потребления более 9 ГВтч.

Фактически процесс либерализации рынка развивался гораздо быстрее, и к концу 2000 года уже рынок электроэнергии ЕС на 80% оказался открытым для конкуренции. В результате перетоки электроэнергии между странами ЕС значительно выросли.

Наиболее либерализованными являются рынки электроэнергии в Германии, Великобритании, Норвегии, Швеции и Финляндии. Наименее открытыми для конкуренции остаются Франция, Италия, Португалии и Греция, но и в них более 30% потребителей имеют свободу выбора поставщика.

Вышеуказанной директивой ЕС были предложены две модели доступа производителей к сетевой инфраструктуре рынка: доступ сторонних участников (ДСУ) и модель единого закупочного агента.

Модель ДСУ предполагает свободный доступ в сеть регламентированных категорий покупателей и продавцов электроэнергии. При регулируемом ДСУ доступ предоставляется по открыто публикуемым тарифам (большинство стран ЕС). В случае договорного ДСУ стоимость доступа является предметом отдельных соглашений. Последний вариант нашел свое применение в Германии, Португалии, а также при экспорте/импорте электроэнергии в Бельгии и Дании.

При использовании модели единого закупочного агента потребители электроэнергии покупают электроэнергию либо у этого покупателя, либо у зарубежных производителей. Португалия и Италия внедрили комбинированную модель ДСУ и единого закупочного агента.

Вертикальная интеграция и дезинтеграция в электроэнергетике разных стран

В организационной структуре электроэнергетики в разных странах, осуществляющих реформирование этой отрасли, существуют большие различия.

Одним из наиболее часто применяемых инструментов реструктуризации является так называемая вертикальная дезинтеграция компаний (unbundling). Этот подход позволяет разделить компании по видам деятельности (генерация, передача, распределение и сбыт), обеспечить их финансовую прозрачность, а также применять различные виды регулирования к различным видам деятельности.

Такую модель применяет, например, Англия и Уэльс – пионеры в области дерегулирования электроэнергетики. Первоначальное разделение отрасли предполагало разделение компаний по видам деятельности. Участниками рынка стали производители электроэнергии National Power, PowerGen и British Energy, сетевая компания National Grid и 12 сбытовых компаний.

Особенности оптового рынка электроэнергии в ЕС

Рынок производства электроэнергии и продажи его крупным потребителям был, как правило, первым объектом реформ электроэнергетики в самых различных странах. Именно в этом сегменте отрасли электроэнергетики наибольшие достижения с точки зрения конкуренции наблюдаются в Великобритании, где действует спотовый рынок Англии и Уэльса, на котором происходит торговля электроэнергией и мощностью в каждом получасовом интервале на сутки вперед. Тем не менее, эта система подвергается определенной критике.

В качестве аргументов против этой системы высказываются два возражения. Первое заключается в том, что такие суперкраткосрочные продажи электроэнергии приводят к колебаниям цен на электроэнергию. Хотя эту проблему стараются решать с помощью хеджирования форвардными контрактами, проблема полностью не снята. Второе возражение заключается в том, что на таком рынке преобладают производители, а потребители практически не участвуют в определении цены на нем. Следствием этих недостатков стало решение о переходе к контрактной системе продажи электроэнергии с сохранением спотового рынка для балансирующих целей.

К странам, в которых преобладают пулы со спотовыми ценами, относятся Испания, Италия, а также североевропейские страны, значительная часть электроэнергии которых торгуется через биржу Nordpool (Норвегия, Финляндия, Швеция и Дания).

Однако рынок Германии, также относящийся к наиболее конкурентным, основан на двусторонних контрактах, без значимого влияния энергетических бирж.

Примеры реформирования электро-энергетической отрасли

Реформа отрасли электроэнергетики США

В 1930-1980-х годах электроэнергетика в США представляла собой регулируемую монополию. Масштабное строительство коммунальными предприятиями капиталоемких объектов, таких как атомные электростанции, на фоне экономического спада в экономике США и сокращения электропотребления в 70-х годах XX века привело к росту тарифов на электроэнергию, что вызвало обеспокоенность и протесты потребителей.

В целях повышения энергосбережения и энергоэффективности, а также для обеспечения энергетической безопасности в 1978 году Конгресс США принял Закон о политике регулирования общественных коммунальных предприятий (PURPA). Этот закон положил начало процессу реформирования электроэнергетики США и переходу от регулируемой монополии к конкуренции.

В 1992 г. Конгресс США принял Закон об энергетической политике (EPACT), направленный на развитие конкурентного ценообразования и снижение барьеров для входа на рынок. Важнейшим средством достижения стратегической цели – развития конкуренции – стало разделение видов деятельности на естественно-монопольные (передача электроэнергии и оперативно-диспетчерское управление) и потенциально конкурентные (генерация, сбыт электроэнергии, ремонт и сервис) и обеспечение недискриминационного доступа к услугам по передаче электроэнергии.

Закон об энергетической политике 1992 году обязал коммунальные предприятия предоставлять услуги по передаче электроэнергии третьим лицам по ценам, равным затратам. Кроме того, этот закон предоставил возможности для появления нового класса поставщиков электроэнергии, освобожденных от правил регулирования цен на электроэнергию на основе затрат, обязательных для всех коммунальных предприятий.

Реформа заключается, прежде всего, в развитии конкурентных отношений в электроэнергетике, в связи с чем решаются задачи формирования межрегиональных конкурентных рынков, разделения видов деятельности, формирования единого оперативно-диспетчерского управления и управления сетями передачи электроэнергии в пределах регионов и на межрегиональном уровне.

Развитие конкуренции в электроэнергетике США привело к вытеснению ценообразования на основе издержек рыночным ценообразованием, предусматривающим формирование цены на электроэнергию на основе спроса и предложения. Распространение рыночного ценообразования способствовало развитию в США оптовых рынков электроэнергии, которые существенно различаются по географии (несколько соседних штатов или в пределах штата), структуре рынка, принятым стандартам и механизмам торговли, составу участников и другим показателям. Сформированные и формирующиеся конкурентные оптовые рынки уже действуют на территории, где проживает 70% населения США.

Как в регионах с организованными рынками электроэнергии, так и в регионах, где организованные рынки электроэнергии отсутствуют, торговля электроэнергией может осуществляться по двусторонним договорам, заключаемым производителями электроэнергии напрямую с потребителями.

Реформа отрасли электроэнергетики в Китае

В качестве ключевой цели реформирования электроэнергетики Китая ставилось построение такой системы рынков электроэнергии, которая позволит создать стимулы к конкуренции, повысить эффективность, оптимизировать расходы, усовершенствовать механизмы ценообразования на электроэнергию, оптимально распределить ресурсы, способствовать развитию отрасли и строительству сетевой инфраструктуры по всей стране. Первым шагом реформы стало создание в 1997 году Государственной энергетической корпорации, что позволило отделить коммерческую деятельность от административного регулирования.

Общая концепция рынка электроэнергии Китая предусматривает создание трехуровневой структуры – национального рынка, региональных рынков и рынков электроэнергии на уровне провинций. Модель национального рынка предполагает двусторонние сделки по межрегиональной торговле электроэнергией, при этом крупные производители получат возможность подавать заявки напрямую на национальный рынок, минуя уровень регионального. Основная цель национального рынка – обеспечить снабжение энергодефицитных регионов за счет регионов с избытком генерации по экономически обоснованной цене с учетом перегрузок на межрегиональных сечениях.

Реформа отрасли электроэнергетики в Индии

На протяжении последних десятилетий правительством Индии взят курс на либерализацию и приняты меры для стимулирования частных инвестиций в электроэнергетику при сохранении государственного регулирования этой отрасли.

Закон об Электроэнергии, принятый в 2003 году, стал основным государственным актом реформирования электроэнергетики. Положениями этого закона созданы условия для развития конкуренции и привлечения иностранных инвесторов, запущены процессы разделения по видам деятельности и допуску частных инвесторов в сектора отрасли.

27 июня 2008 года в соответствии с решением Центральной регулирующей комиссии в Индии начала функционирование Первая общеиндийская энергетическая биржа, через которую в настоящее время продается 94% электроэнергии, вырабатываемой на территории 23 штатов страны, в том числе по срочным недельным и месячным контрактам.

С октября 2008 года в Индии начала функционировать Вторая общеиндийская энергетическая биржа, основной задачей которой стало развитие торговли электроэнергией между штатами страны, что позволило вовлечь в торговый оборот 6 % от производимой в стране электроэнергии.

В соответствии с принятыми в последнее время решениями обе биржи преобразованы в единую Национальную энергетическую биржу, которая начала свою деятельность в 2011 году. Основным регулирующим органом единой биржи являетсяФедеральная комиссия по форвардным рынкам.

Основными биржевыми инструментами в настоящее время являются:

– контракты «на сутки вперед»

– ежедневные срочные контракты на недельные и месячные периоды до даты поставки электроэнергии.

Реформа отрасли электроэнергетики в Бразилии

К 1990-м годам основой электроэнергетического сектора Бразилии являлись вертикально интегрированные компании, в основном принадлежащие государству. Гиперинфляция, политика дотируемых тарифов и недостаточное финансирование привели к необходимости реформирования электроэнергетики.

В 1996 году были проведены реформы, направленные на либерализацию рынка. С 1995 по 1998 годы было приватизировано 60% распределительных компаний. Оптовый рынок электроэнергии начал работать с 2001 года после определения нормативов и правил функционирования. Результатом этих мер стали: сокращение государственных расходов на инвестирование в развитие инфраструктуры за счет привлечения частного капитала и стимулирования свободной конкуренции, значительное повышение уровня обслуживания потребителей, снижение объёмов хищения электроэнергии, неплатежей и технических потерь.

В Бразилии существуют две площадки для заключения договоров купли-продажи электрической эергии:

– в рамках регулируемого рынка – площадка Ambiente de Contrataçăo Regulado (ACR) для заключения регулируемых договоров (на год вперед, на 3 и 5 лет вперед), на которой представлены субъекты генерации и распределения электрической энергии. Купля-продажа осуществляется через ежегодный аукцион.

– в рамках нерегулируемого рынка – площадка Ambiente de Contrataçăo Livre (ACL) для заключения нерегулируемых договоров, на которой представлены субъекты генерации, сбытовые организации, импортеры и экспортеры электроэнергии, а также крупные потребители.

В настоящее время энергосистема функционирует как устойчивый пул с централизованным диспетчерским управлением, позволяющим сократить операционные затраты. Каждую неделю оператор пула устанавливает для каждого рыночного сегмента оптимальные цены на электроэнергию, производимую гидро- и теплоэлектростанциями, и маржинальные операционные затраты. Коммерческие отношения между членами пуларегулируются договорами купли-продажи электрической энергии. Все договоры, заключаемые между участниками в рамках Национальной объединенной энергосистемы, должны регистрироваться Палатой пула. При регистрации указываются только стороны, объем электроэнергии и срок действия договора. Цена договора купли-продажи электрической энергии Палатой пула не фиксируется и устанавливается сторонами в двустороннем порядке.

Палата пула фиксирует разницу между фактическим и договорным объемом производства или потребления. Положительная или отрицательная разница продается на краткосрочном рынке по цене, которая зависит от стоимости устранения отклонений и определяется еженедельно.

Реформа отрасли электроэнергетики в Южной Корее

Базовый план реформирования электроэнергетики Южной Кореи был утвержден в 1998 году и предусматривал поэтапный переход к конкурентному рынку:

1 этап (2000 – 2002 годы) – рынок электроэнергии в форме электроэнергетического пула, в рамках которого цена на электроэнергию определяется на основе затрат на производство электроэнергии;

2 этап (2003 – 2008 годы) – рынок электроэнергии в форме электроэнергетического пула, на котором цена на электроэнергию определяется на основе ценовых заявок производителей и потребителей электроэнергии;

3 этап (начиная с 2009 года) – розничная конкуренция.

Несмотря на первоначальные планы, переход ко второму этапу реформы электроэнергетики пока не состоялся: рынок электроэнергии Южной Кореи до сих пор функционирует как электроэнергетический пул, в котором покупатели не участвуют в ценообразовании.

В 2009 году по инициативе правительства Южной Кореи был запущен проект по изучению возможных вариантов реформирования электроэнергетики, результаты которого должны стать основой для принятия решения о дальнейшем направлении развития отрасли.

В условиях приостановки реформирования действующая модель электроэнергетического пула продолжает дорабатываться с целью улучшения условий конкуренции между производителями электроэнергии.

Так, до 2007 года правила электроэнергетического пула предусматривали применение разных цен на электроэнергию и мощность для «базовой» генерации (атомные, гидро- и угольные электростанции), в структуре затрат которой значительную роль играют постоянные затраты, и «небазовой» генерации с высокими переменными затратами на производство электроэнергии (электростанции на СПГ и мазуте). В 2007 году маржинальная цена на электроэнергию для «базовой генерации» была заменена на регулируемую рыночную цену, а платеж за мощность для «базовой» генерации был снижен до уровня платежа за мощность для «небазовой» генерации.

В соответствии с действующими правилами электроэнергетического пула цены на электроэнергию определяются на основе представленных генераторами сведений о фактических затратах на производство электроэнергии, которые ежемесячно проверяются и утверждаются отдельно по каждому генератору Комитетом по оценке затрат на производство электроэнергии. Цена на электроэнергию складывается из системной маржинальной цены и платежа за мощность. Системная маржинальная цена определяется по цене наиболее дорогого генератора, необходимого для покрытия прогнозируемого объема энергопотребления в соответствующем торговом периоде. Платеж за мощность выплачивается генераторам, объявившим о своей готовности к выработке электроэнергии в течение дня.

Для определения рыночной цены на электроэнергию составляется прогноз энергопотребления на торговые сутки и ежедневно до 10:00 дня, предшествующего торговым суткам, получает от генераторов заявки с указанием доступной генерирующей мощности на торговые сутки.

В соответствии с действующими правилами функционирования электроэнергетического пула генераторы указывают в своих заявках только максимальный объем доступной генерирующей мощности на следующие сутки и не указывают цену.

Используя информацию о затратах генераторов, прогноз энергопотребления и сведения о доступной генерирующей мощности, составляется торговый график и рассчитывает системную маржинальную цену, руководствуясь принципом минимизации затрат. При этом в торговом графике системная маржинальная цена рассчитывается таким образом, чтобы обеспечить баланс производства и потребления электроэнергии для каждого часа торговых суток.

Выводы

Активизация импорта ферросплавов, происходящая на фоне осложнений условий работы украинских ферросплавных заводов, ведет к негативным последствиям. Растущая зависимость украинских металлургических предприятий от импортируемых ферросплавов привела к утрате государством контроля за ценообразованием на ферросплавную продукцию. Ее цена зависит от нормы рентабельности иностранных производителей ферросплавов.

В условиях динамично меняющейся конъюнктуры рынка отсутствует уверенность в ритмичности импортных поставок. В то же время, из-за вытеснения импортной продукцией ферросплавов отечественного производства, украинские производители вынуждены сокращать объемы выпуска продукции. В случае возможного внезапного сокращения поставок импортных ферросплавов на украинские металлургические комбинаты, отечественные производители ферросплавов объективно не смогут насытить рынок в течение короткого промежутка времени. Результатом может статьвременная приостановка работы украинских металлургических комбинатов.

Могут прекратить свою работу и отечественные горно-обогатительные комбинаты, которые уже ощущают негативные последствия уменьшения спроса на свою продукцию из-за вытеснения украинских ферросплавов импортными (существенная часть продукции ГОКов является сырьем для ферросплавного производства).

Дальнейшее наращивание импорта ферросплавной продукции в ближайшее время может привести к необратимым губительным последствиям для отечественных ферросплавных предприятий. Зарубежные конкуренты украинских ферросплавных заводов находятся в изначально выигрышном положении, так как у большинства из них стоимость электроэнергии в 2-2,5 раза ниже, нежели у отечественных предприятий.

Сложившаяся ситуация с тарифами на электроэнергию для ряда крупных промышленных потребителей, привела к тому, украинских производителей ферросплавов с отечественного рынка вытесняют зарубежные конкуренты.

Украинские металлургические предприятия заинтересованы в непосредственной близости ферросплавных предприятий, способных в необходимые сроки, с требуемым качествомвыполнять на долгосрочной основе договорные обязательства по поставке ферросплавной продукции. Такие условия предприятиям черной металлургии могут обеспечить толькоотечественные ферросплавные заводы.

Задачи государства состоят не только в том, чтобы привести законодательство Украины в соответствие с международным правовым режимом, не только в том, чтобыпредусмотреть в законах реальные защитные механизмы для внутреннего рынка. Задача состоит еще и в том, чтобы имеющиеся законодательные механизмы и нормы ВТО применялись для защиты отечественного производителя.

Закон Украины «О применении специальных мер относительно импорта в Украину» и механизмы ВТО дают возможность для оперативной и действенной защиты украинских производителей ферросплавов. Необходима лишь политическая воля на то, чтобы задействовать нормы указанного Закона.

Существующее в Украине тарифное регулирование в электроэнергетике приводит к завышению тарифов для промышленности выше естественного рыночного уровня, ведет к резким скачкам стоимости и отсутствию прогнозируемости тарифов. Это значительно усложняет работу отечественных промышленных производителей.

Одно из основных направлений регулирования электроэнергетики в развитых странах – дать низкий тариф предприятиям, для которых электроэнергия являетсяосновным производственным ресурсом. К сожалению, в Украине ситуация диаметрально противоположная. Отдельного упоминания заслуживает вопрос, почему украинские промышленные предприятия не могут получить тариф, равный экспортному. В особенности этот вопрос уместен, когда речь идет о предприятиях, технологический процесс которых объективно предполагает большие объемы потребления электроэнергии.

С целью устранения проблем, которые отечественные промышленные предприятия имеют вследствие неоптимальной организации рынка электроэнергии, целесообразным видится следующее:

– ориентация продавцов электроэнергии на параметры платежеспособного спроса с учетом объективных возможностей и потребностей реального сектора экономики, принимая во внимание структуру и особенности энергопотребления в разных отраслях промышленности;

– переход на методы регулирования, позволяющие развивать долгосрочные двусторонние отношения между поставщиками и потребителями электроэнергии на условиях значительной договорной ответственности сторон, в том числе за срыв поставок;

– обеспечение защиты не только интересов энергогенерирующих компаний, но и потребителей, в том числе, за счет поддержания конкурентного ценообразования на оптовом и розничном рынках электроэнергии .

Возобновление плановой загрузки предприятий отечественной ферросплавной отрасли возможно при обеспечении защиты от неконтролируемого импорта ферросплавной продукции в Украину, а также в случае реформирования рынка электроэнергии (переход на рынок двусторонних контрактов, введение дифференцированных тарифов, предоставление индивидуальных тарифов).

Возобновление плановой загрузки предприятий отечественной ферросплавной отрасли приведет к дополнительным отчислениям в государственный и местный бюджеты, в Пенсионной фонд.

Восстановление объемов производства на украинских ферросплавных предприятиях находится в прямой зависимости от установления экономически обоснованных тарифов на электроэнергию для производителей ферросплавов (с учетом их технологической специфики) и ограничения импорта ферросплавов.

Результаты опроса экспертов, проводимого в рамках подготовки исследования

«Украинская ферросплавная отрасль: итоги 2011 года; перспективы на 2012 год.

Влияние цены электроэнергии на экономическое положение ферросплавных предприятий»

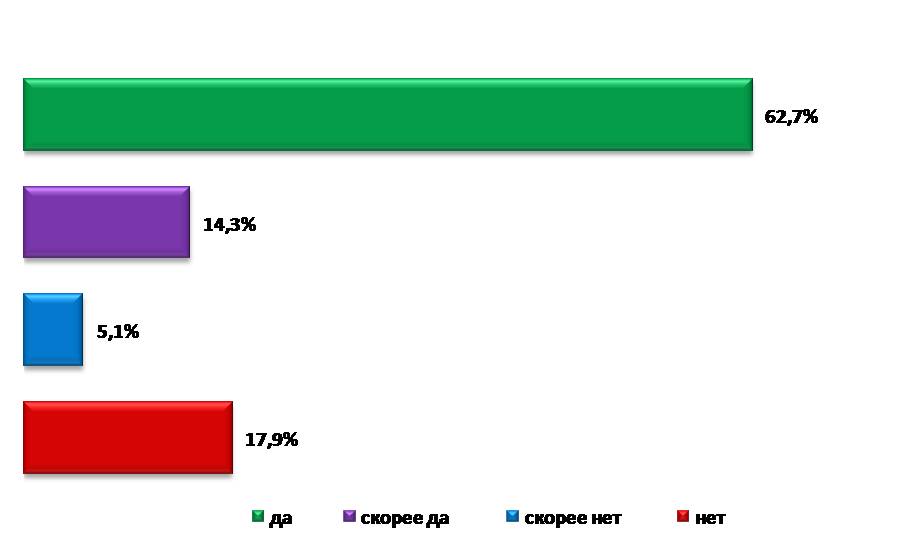

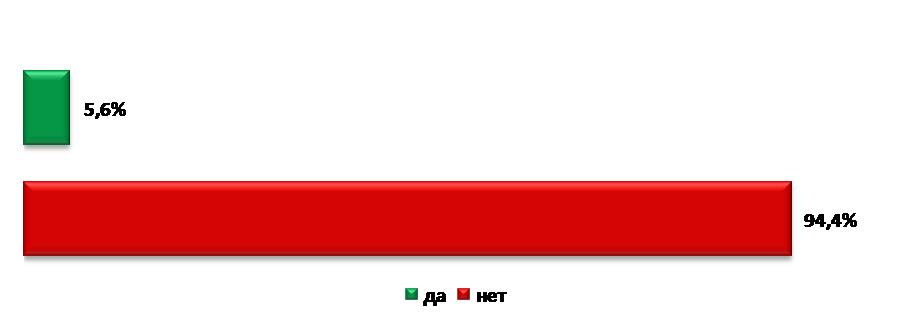

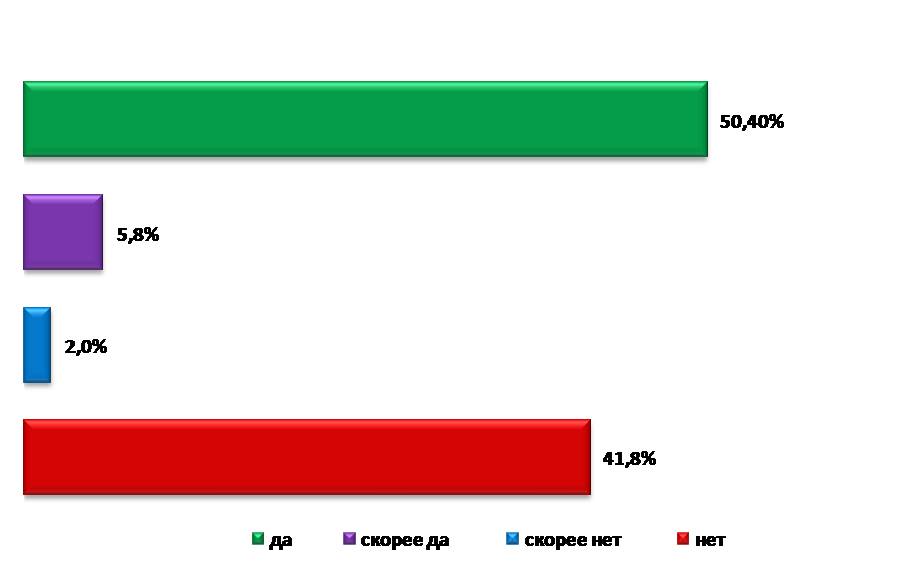

1. Из-за высокой цены на электроэнергию украинские ферросплавные предприятия вынуждены снижать объемы производства. Ферросплавы отечественного производства вытесняются импортными ферросплавами. Сейчас доля импортных ферросплавов на украинском рынке превышает 54%. Согласно прогнозам в 2012 году онаможет вырасти до 70%. Является ли правильной политика государства, в результате которой создаются искусственные сложности отечественным производителям ферросплавов?

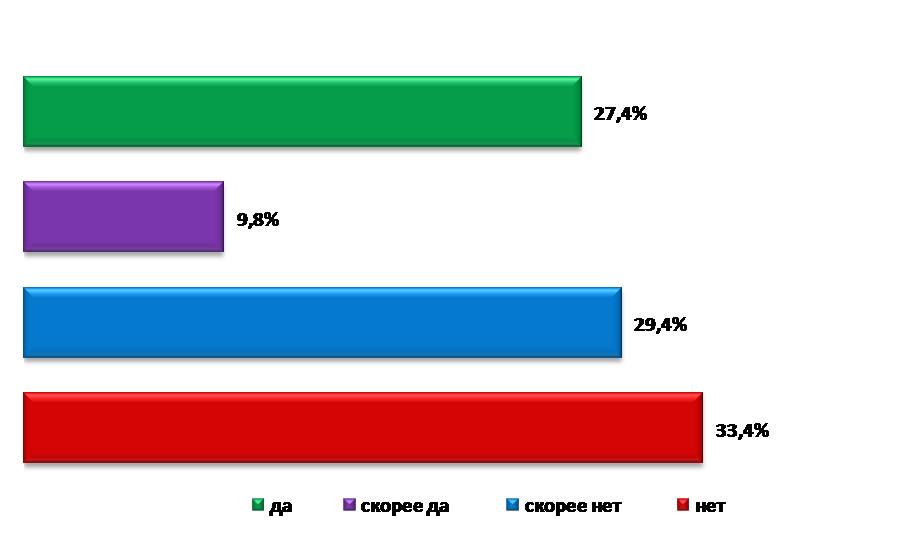

2. Из-за вынужденного снижения объемов производства на ферросплавных предприятиях Украины уменьшаются поступления в государственный и местный бюджеты, падают поступления от налога на доходы физических лиц, растет нагрузка на фонд занятости. Является ли правильной политика государства, в результате которой наносится ущерб государственному и местному бюджетам?

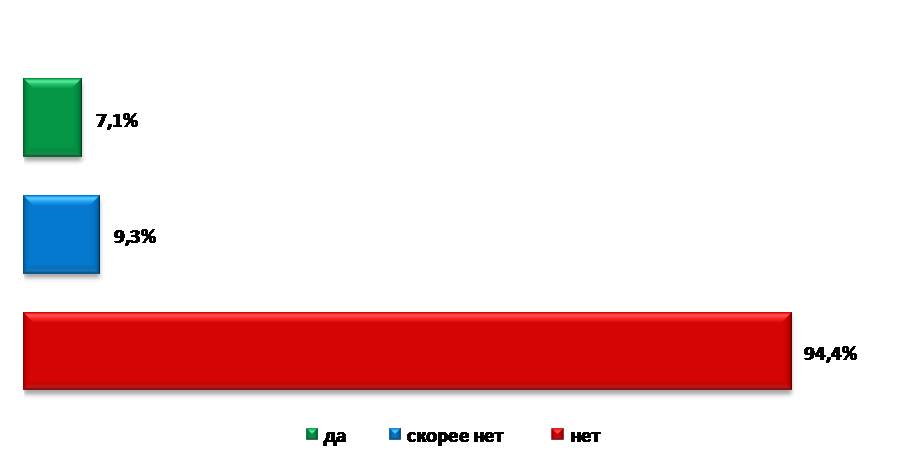

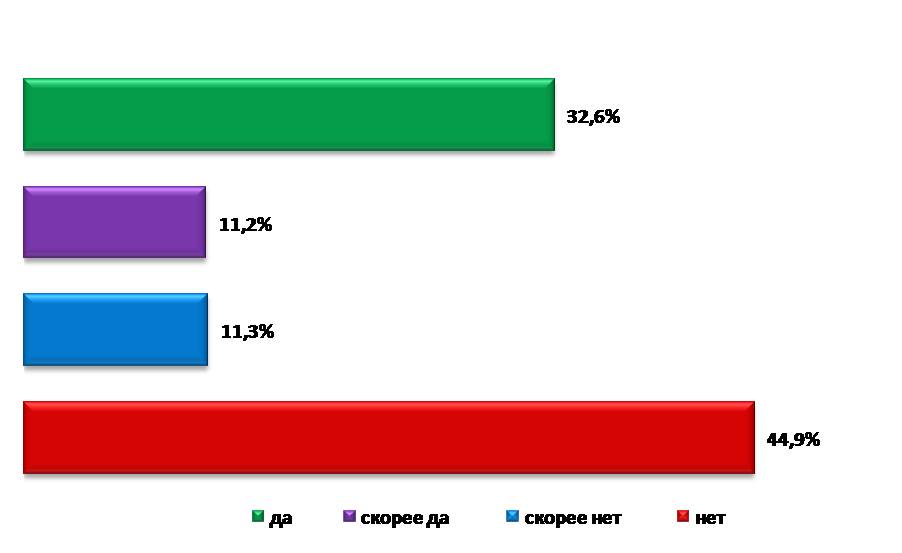

3. Из-за вынужденного снижения объемов производства на ферросплавных предприятиях Украины и ГОКах происходят сокращения работников. Является ли правильной политика государства, в результате которой ухудшается социальная обстановка в ряде областей Украины, где ферросплавные заводы и ГОКи являются градообразующими предприятиями?

4. В силу высокой цены на электроэнергию украинские ферросплавные предприятия вынуждены снижать объемы производства. Из-за этого снижается спрос на продукцию украинских ГОКов. Считаете ли Вы, что в результате этого падает инвестиционная привлекательность украинской горно-металлургической отрасли?

5. В силу высокой цены электроэнергии отечественные ферросплавные заводы снизили ее потребление. В то же время, украинская электроэнергия экспортируется по цене, которая в 3-4 раза ниже, чем та, которую вынуждены платить ферросплавные предприятия. Является ли сложившаяся ситуация нормальной с экономической точки зрения?

6. В связи с вынужденным уменьшением потребления электроэнергии ферросплавными предприятиями может снизиться объем производства электроэнергии. Стоит ли ожидать некоторого ухудшения экономического положения производителей и поставщиков электроэнергии, снижения их инвестиционной привлекательности?

7. Получая электроэнергию по 2-ому классу потребления, украинские ферросплавные заводы сейчас платят 0,12 долл. за 1 кВт. В то же время, например, BHPB Meyerton (ЮАР) – 0,058 долл. за 1 кВт, Eramet Marietta (США) – 0,0424 за 1 кВт, Ferroatlantica (Испания) – 0,0631 долл. за 1 кВт, Sabayek (Саудовская Аравия) – 0,032 долл. за 1 кВт.Могут ли в таких условиях украинские ферросплавные предприятия конкурировать с зарубежными?

8. В Украине имеют место монопольноенепрозрачное ценообразование на электроэнергию. Считаете ли Вы целесообразным переход на прямые договора между производителями и потребителями электроэнергии?

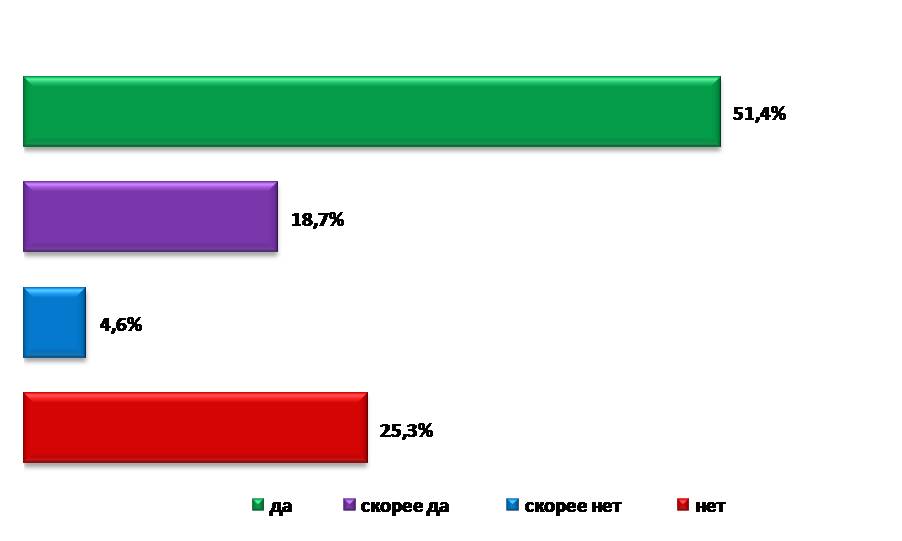

9. Государственная поддержка энергоемких производств (в т.ч. ферросплавных предприятий) успешно применяется в цивилизованных странах. Считаете ли Вы целесообразным установление специальных пониженных тарифов на электроэнергию для украинских ферросплавных заводов?